Как не заплатить налог на имущество за недвижимость за границей в двойном размере

Есть организации, которые владеют недвижимостью не только на территории РФ, но и за пределами нашей страны. Должны ли они платить налог на имущество в соответствии с НК РФ в отношении данной недвижимости? Можно ли избежать двойного налогообложения, если налог на недвижимость в отношении этого имущества уплачивается и по законам страны нахождения? Давайте разбираться.

Если недвижимость находится за пределами РФ…

Согласно обновленной редакции пп. 1 п. 1 ст. 374 НК РФ объектами обложения налогом на имущество организаций признаются:

- недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если налоговая база в отношении такого имущества определяется в соответствии с п. 1 ст. 375 НК РФ, если иное не предусмотрено ст. 378 и 378.1 НК РФ;

- недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, если налоговая база в отношении такого имущества определяется по п. 2 ст. 375 НК РФ, если иное не предусмотрено ст. 378 и 378.1 НК РФ.

Из приведенных норм следует, что если российская организация имеет на балансе в качестве объектов основных средств недвижимое имущество, которое расположено в том числе на территории, находящейся за пределами РФ, то такая недвижимость организации за границей облагается налогом на имущество организаций по правилам гл. 30 НК РФ.

Налоговая база по налогу на имущество организаций в отношении имущества, принадлежащего российской организации и расположенного на территории другого государства, определяется в соответствии со ст. 375 НК РФ, согласно которой при определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. В случае если остаточная стоимость имущества включает в себя денежную оценку предстоящих в будущем затрат, связанных с данным имуществом, остаточная стоимость указанного имущества для целей гл. 30 НК РФ определяется без учета таких затрат (п. 3 ст. 375 НК РФ).

При этом сумма налога, подлежащая уплате в бюджет, исчисляется отдельно (п. 3 ст. 382 НК РФ):

в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации);

в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс;

в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации;

в отношении имущества, входящего в состав Единой системы газоснабжения;

в отношении имущества, налоговая база в отношении которого определяется как его кадастровая стоимость;

в отношении имущества, облагаемого по разным налоговым ставкам.

Пунктом 3 ст. 383 НК РФ установлено, что в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению указанной организации с учетом особенностей, предусмотренных ст. 384, 385 и 385.2 НК РФ.

Таким образом, если налог на недвижимость организации за границей не уплачивался, то налог на имущество недвижимость организации в отношении имущества, принадлежащего российской организации и расположенного на территории другого государства, уплачивается в сумме, исчисленной исходя из налоговой базы, определенной в соответствии с п. 3 ст. 375 НК РФ, и ставки налога, установленной законом субъекта РФ в соответствии с п. 1 ст. 380 НК РФ, по месту нахождения организации в Российской Федерации (Письмо Минфина России от 25.05.2016 № 03-05-05-01/29886).

Добавим, что ст. 381 НК РФ устанавливаются случаи, при которых налогоплательщик освобождается от уплаты налога на имущество организаций. При этом НК РФ не предусмотрена возможность освобождения от уплаты налога на имущество организаций при невозможности подтверждения уплаты налога на имущество организаций за пределами территории РФ в случае неопределенности законодательства другого государства, а также при утрате контроля над имуществом, находящимся в другом государстве (Письмо Минфина России от 10.11.2017 № 03-05-05-01/73988).

Можно ли избежать двойного налогообложения?

Итак, если российская организация владеет недвижимостью за пределами РФ, то она должна уплатить налог на имущество недвижимость организации в РФ. Но при этом данное имущество может одновременно облагаться налогом на имущество по правилам государства, на территории которого оно находится. На практике недвижимость облагается налогом на имущество, разным по величине в зависимости от страны нахождения.

Получается, за одну и ту же недвижимость налог нужно заплатить дважды: в той стране, на территории которой она находится, и в РФ по правилам гл. 30 НК РФ. Можно ли избежать двойного налогообложения? Можно.

В силу ст. 386.1 НК РФ фактически уплаченные российской организацией за пределами территории РФ в соответствии с законодательством другого государства суммы налога на имущество в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, засчитываются при уплате налога в РФ в отношении указанного имущества. Каковы правила проведения такого зачета налогов?

Статьей 386.1 НК РФ установлены следующие условия проведения зачета:

размер засчитываемых сумм налога, выплаченных за пределами территории РФ, не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ в отношении указанного имущества;

зачет производится в налоговом периоде, в котором был уплачен налог за пределами территории РФ, и только за налоговый период. Провести указанный зачет за отчетный период нельзя;

обязательно документальное оформление – заявление и документ об уплате налога за пределами РФ.

Таким образом, избежать двойного налогообложения недвижимости, находящейся за пределами РФ, можно, но данный порядок носит заявительный характер. Это означает, что если организация не обратится в налоговый орган с соответствующим заявлением, то автоматически налоговики никакого зачета не сделают.

Добавим, что возможность рассматриваемого зачета налога на имущество предусмотрена во многих соглашениях об избежании двойного налогообложения, заключенных Правительством РФ с большинством иностранных государств.

Расходы в виде сумм налогов и сборов, уплаченных на территории иностранного государства в соответствии с законодательством этого государства, могут быть учтены налогоплательщиком при определении налоговой базы в составе прочих расходов, связанных с производством и (или) реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ (Письмо Минфина России от 07.09.2018 № 03-03-06/1/64126).

При этом налоги, по которым НК РФ напрямую предусматривает порядок устранения двойного налогообложения путем зачета налога, уплаченного на территории иностранного государства (в том числе ст. 386.1 НК РФ), при уплате соответствующего налога в РФ, учету в составе расходов при расчете налога на прибыль организаций не подлежат.

Размер зачтенного налога не может превышать сумму налога исчисленного.

Статьей 386.1 НК РФ установлен максимально возможный размер зачитываемого налога, уплаченного за пределами РФ: он не может превышать размер суммы налога, подлежащего уплате этой организацией в РФ в отношении указанного имущества. Сказанное означает, что нужно исчислить сумму налога на имущество в отношении зарубежной недвижимости за налоговый период по правилам гл. 30 НК РФ; это и будет максимально возможная сумма засчитываемого налога, уплаченная за пределами РФ.

Если сумма уплаченного за пределами РФ налога на недвижимость превышает сумму налога на это имущество, рассчитанную по нормам НК РФ, то сумму превышения зачесть нельзя (Письмо Минфина России от 25.10.2011 № 03-05-05-01/85).

Документальное оформление зачета налога на недвижимость.

Если российская организация уплатила налог на недвижимость в государстве, на территории которого расположена данная недвижимость, то для проведения зачета в целях устранения двойного налогообложения нужно подготовить два документа: заявление и документ об уплате налога. Указанные документы подаются российской организацией в налоговый орган по месту нахождения российской организации вместе с декларацией за налоговый период, в котором был уплачен налог за пределами территории РФ.

Заявление на проведение зачета.

Начнем с заявления. Никакой отдельной формы данного заявления не установлено, это означает, что его можно составить в произвольном виде. Формулировка просьбы в данном случае может быть, например, следующей:

«Общество с ограниченной ответственностью «Ромашка» просит на основании ст. 386.1 НК РФ произвести зачет налога на имущество, уплаченного на территории Республики Кипр (указывается название иностранного государства) в 2019 году (указывается год уплаты налога за пределами РФ), в счет уплаты налога на имущество организаций за 2019 год согласно представленной налоговой декларации за 2019 год (можно указать КБК).

Сумма налога, уплаченного на территории Республики Кипр, составляет ХХХ руб.»

В качестве приложения к заявлению нужно указать документ, подтверждающий уплату налога на территории иностранного государства.

Отметим, что сумма уплаченного налога указывается в заявлении в рублях, то есть нужно перевести сумму налога, уплаченную в валюте страны нахождения недвижимости, в рубли по курсу ЦБ РФ на дату уплаты налога в иностранном государстве.

Документ, подтверждающий уплату налога за пределами РФ.

Еще одним важным документом для проведения зачета налога на имущество является документ об уплате налога за пределами территории РФ. Никакой специальной формы для такого документа российским налоговым законодательством не установлено, он составляется по правилам страны нахождения недвижимости.

Отметим, что это не просто платежный документ на уплату соответствующего налога; он должен быть подтвержден налоговым органом соответствующего иностранного государства. Для этого необходимо обратиться в налоговые органы государства, на территории которого находится недвижимость, за получением документа, подтверждающего уплату налога на имущество, для возможности его зачета на территории РФ (Письмо Минфина России от 11.07.2014 № 03-08-05/33833).

Кроме того, поскольку платежный документ составлен на иностранном языке, его нужно перевести на русский язык. Дополним: первичные учетные документы, составленные на иных языках, должны иметь построчный перевод на русский язык (Приказ Минфина России от 29.07.1998 № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»).

В статье 386.1 НК РФ никаких разъяснений и требований о нотариальном заверении перевода нет. Не высказывают их и представители контролирующих органов. Например, в Письме Минфина России от 28.06.2013 № 03-08-05/24718 говорится, что документы, представленные в целях зачета налога, составленные на иностранном языке, должны быть переведены на русский язык. НК РФ иных требований к оформлению (заверению) документов, составленных на иностранном языке, не предъявляет.

Отметим еще один момент: если налог уплачен самой организацией, то нужно представить документ, подтверждающий уплату налога, заверенный налоговым органом соответствующего иностранного государства, а для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором налоговыми агентами, – подтверждение налогового агента (Письмо Минфина России от 09.10.2007 № 03-08-05).

При подготовке указанных документов нужно помнить, что официальные документы, исходящие от иностранных государств (включая налоговые органы иностранного государства), должны быть легализованы. Если же соответствующее иностранное государство является членом Гаагской конвенции от 05.10.1961, то на данных документах достаточно проставления апостиля. Однако апостиль не может быть затребован, если законы, правила или обычаи, действующие в государстве, в котором представлен документ, либо договоренность между двумя или несколькими государствами отменяют или упрощают данную процедуру либо освобождают документ от легализации.

Особенности заполнения налоговой декларации.

В отношении имущества, имеющего местонахождение за пределами территории РФ (для российских организаций), декларация по налогу на имущество представляется в налоговый орган по местонахождению российской организации (п. 1 ст. 386 НК РФ).

Уточним, что в силу положений ст. 386.1 НК РФ право на зачет в РФ налога на имущество организаций в отношении имущества, принадлежащего российской организации и расположенного на территории иностранного государства, возникает у организации в том налоговом периоде, в котором налог на имущество недвижимость за границей был фактически уплачен в другом государстве. Следовательно, зачет производится за налоговый период, в котором налог на имущество недвижимость за границей фактически был уплачен за пределами территории РФ. Например, суммы налога на имущество, уплаченные в иностранном государстве в 2017 или 2018 году, отражаются в декларации по налогу на имущество организаций за 2017 и 2018 год соответственно (Письмо Минфина России от 16.10.2019 № 03-05-04-01/79654, направлено территориальным налоговым органам для применения в работе Письмом ФНС России от 18.10.2019 № БС-4-21/21444@).

Раздел 2 декларации по налогу на имущество организаций, форма которой утверждена Приказом ФНС России от 14.08.2019 № СА-7-21/405@, заполняется отдельно, в том числе в отношении недвижимого имущества, принадлежащего российской организации и расположенного на территории другого государства, в отношении которого суммы налога фактически уплачены за пределами РФ в соответствии с законодательством другого государства.

Строка с кодом 250 заполняется только в представляемом по месту нахождения организации разд. 2 декларации с кодом 04 по строке «Код вида имущества (код строки 001)», в случае использования организацией сообразно ст. 386.1 НК РФ права на зачет сумм налога, фактически уплаченных за пределами территории РФ в соответствии с законодательством другого государства в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства.

Коды видов недвижимого имущества приведены в приложении 5 к порядку заполнения декларации по налогу на имущество организаций. Код 04 обозначает имущество, принадлежащее российской организации и расположенное на территории другого государства, суммы налога по которому уплачены в соответствии с законодательством другого государства.

В строке с кодом 250 указывается уплаченная за пределами территории РФ согласно законодательству другого государства сумма налога в отношении имущества, принадлежащего российской организации и расположенного на территории этого государства, в соответствии с прилагаемым к декларации документом об уплате налога за пределами территории РФ, подтвержденным налоговым органом соответствующего иностранного государства.

Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период, отражается по строке с кодом 260. В случае заполнения разд. 2 с отметкой 04 по строке «Код вида имущества (код строки 001)»:

по строке с кодом 260 указывается нулевое значение в случае, если значение строки с кодом 250 больше или равно разности строк с кодами 220 и 240;

по строке с кодом 260 фиксируется разность значений строк с кодами 220 и 240 за вычетом значения строки с кодом 250, если значение строки с кодом 250 меньше разности строк с кодами 220 и 240.

Если российская организация имеет на балансе в качестве объектов основных средств недвижимое имущество, которое расположено на территории, находящейся за пределами РФ, то такая недвижимость облагается налогом на имущество организаций по правилам гл. 30 НК РФ. Но при этом одновременно названное имущество может облагаться налогом на имущество по правилам государства, на территории которого оно находится.

Согласно нормам действующего налогового законодательства в данном случае можно избежать двойного налогообложения: ст. 386.1 НК РФ установлены условия проведения зачета налога, уплаченного за пределами РФ, в счет исчисленного налога на имущество по правилам гл. 30 НК РФ. Но зачесть можно только фактически уплаченный за пределами РФ налог и не более суммы налога на имущество, рассчитанного в соответствии с НК РФ в отношении обозначенной недвижимости.

Каким налогом облагается недвижимость в странах Азии

Россия давно стала частью глобального мира, поэтому существовать без иностранных активов и юрисдикций российские инвесторы зачастую уже не могут. Наиболее популярными направлениями стали США, Великобритания, Испания, Кипр и ОАЭ. Каковы особенности налогообложения и получения вида на жительство в этих странах?

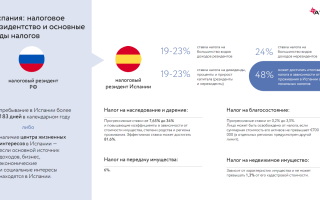

Испания

Испанией интересуются при покупке недвижимости и получении вида на жительство. Среди преимуществ страны: климат, инфраструктура, уровень образования и медицины.

В России физическое лицо становится налоговым резидентом в случае, если проводит в календарном году 183 дня и более на территории страны. В Испании такое правило тоже существует, но есть еще и понятие «центра жизненных интересов»: наличие личного жилья, доходов, бизнеса, испанского работодателя, других связей со страной. Испанские власти могут признать такое лицо местным налоговым резидентом, даже если оно не проводит на территории значительного времени.

Налоги в Испании

С целью экономии налогов в Испанию не едут. Итоговая ставка налога на доходы в этой стране может достигать 48%, учитывая все местные ставки. Но существуют льготные режимы, позволяющие применять налоговое планирование.

Налог на недвижимость в Испании зависит от характеристик имущества и не может превышать 1,3% от кадастровой стоимости. Налог на передачу имущества составляет 6%. У налога на наследование и дарение прогрессивная ставка от 7,65% до 34% и повышающие коэффициенты в зависимости от стоимости имущества, степени родства и региона проживания. Эффективная ставка может достигать 81,6%.

Налог на благосостояние в Испании платится со всех имеющихся активов (для резидентов это активы по всему миру, для нерезидентов — только на территории Испании). Здесь также действует прогрессивная ставка от 0,2% до 3,5%. При желании снизить налог можно взять ипотеку: в этом случае налогом будет облагаться не рыночная стоимость имущества, а рыночная стоимость минус заем, который был потрачен на его приобретение.

«Если посмотреть на ставку для большинства видов налогов в Испании — 19–23%, — то станет очевидно, что в России налоги ниже и в целом проще вести расчет и декларировать(нет налога на передачу имущества, на благосостояние). Тем не менее, россияне стремятся инвестировать в Европу. Налог сам по себе не является останавливающим фактором или препятствием при принятии решения.

По официальной статистике, в Испании проживает 80 тыс. россиян (тех, кто стал полноценным налоговым резидентом), и каждый год ВНЖ получают около 13 тыс. наших соотечественников. Важно, что ВНЖ не равно налоговому резидентству Испании».

Получение ВНЖ в Испании

Инвестиционное получение вида на жительство в Испании возможно, при этом проживать на территории страны необязательно. Необходимо выполнить одно из условий:

— инвестировать не менее 500 тыс. евро в недвижимость;

— учредить бизнес с созданием рабочих мест;

— открыть в испанском банке депозит на сумму не менее 1 млн евро;

— инвестировать не менее 1 млн евро в приобретение акций или долей в местных компаниях/инвестфондах;

— инвестировать не менее 2 млн евро в гособлигации.

Налогообложение персональных холдинговых структур

Испании свойственно не очень благоприятное отношение к различным структурам — трастам, семейным фондам Они должны полностью раскрываться, и в целом не очень хорошо подходят для налогового планирования в Испании. Еще 5 лет назад их активно использовали, но затем произошли изменения в законодательстве, после которых такие структуры перестали приносить налоговую выгоду. При этом возможность использовать различные фонды — наследственные, семейные, инструменты, связанные со страхованием жизни — сохраняется.

«Режим Бекхэма»

В Испании существует специальный налоговый режим для экспатов — «режим Бекхэма». Его принцип в том, что физическое лицо, приехавшее на временную работу в Испанию, может облагаться как налоговый нерезидент вне зависимости от того, приобрело оно статус резидента страны или нет. В этом случае налогом облагаются только доходы от источников в Испании по плоской ставке 24% с доходов до 600 тыс. евро в год.

Этот режим может действовать в течение пяти лет. Для него необходимы временный трудовой договор, пребывание в Испании больше 183 дней, наличие центра жизненных интересов.

Крайне популярная юрисдикция. По статистике, на Кипре проживают около 50 тыс. россиян, не считая тех, кто получил паспорт, купил недвижимость, но не находится в стране постоянно.

Кипр нельзя назвать налоговым раем. Да, в отличие от Европы, здесь нет налога на имущество, благосостояние, дарение, наследование, однако налог на доходы весьма высокий.

Если говорить о резидентстве, то для его получения необходимо либо пребывание на Кипре более 183 дней в календарном году, либо пребывание более 60 дней при условии трудоустройства (предприниматель или директор), ПМЖ или наличия недвижимости (при этом вы не должны быть налоговым резидентом другого государства).

Раньше Кипр был популярен для получения гражданства в обмен на инвестиции, но сейчас эта программа остановлена, но при этом возможно получение ВНЖ.

Получение ПМЖ/гражданства за инвестиции

Гражданство Кипра можно получить только после получения ПМЖ и постоянного проживания в стране в течение пяти лет. Рассмотрение заявления занимает минимум 1–2 года.

Получить ПМЖ можно путем инвестирования не менее 300 тыс. евро, используя одну из опций:

— приобретение недвижимости;

— приобретение доли в кипрской компании, имеющей не менее пяти сотрудников;

— приобретение доли в кипрских частных инвестфондах (например, AIF, AIFLNP, RAIF).

Налогообложение недвижимости

Налог на недвижимое имущество на Кипре отменен, но он может устанавливаться отдельным муниципалитетом (1–2%). Налог на передачу недвижимого имущества уплачивается приобретателем по ставкам 3–8%.

В 2021 году Кипр ввел сбор за передачу недвижимого имущества, который уплачивается продавцом по ставке 0,4%.

Налогообложение персональных холдинговых структур

Налог на прибыль компаний на Кипре взимается по ставке 12,5%. К инвестиционным фондам применяются те же правила, что и к компаниям. С 2019 года на Кипре действуют правила КИК (контролируемые иностранные компании).

Дивиденды налогообложению не подлежат. Налог на прирост капитала действует только в отношении кипрской недвижимости — реализация ценных бумаг налогом не облагается.

Эмираты интересны тем, что в этой стране практически нет налогов — налоги на прирост капитала, благосостояние, дарение, наследование отсутствуют. Национальное законодательство ОАЭ не предусматривает понятия налогового резидентства, кроме случаев применения международных соглашений.

Налогообложение недвижимости в ОАЭ

В большинстве эмиратов недвижимость облагается налогом исходя из стоимости ее годовой аренды. Обязанность по уплате налога лежит на арендаторе. В некоторых случаях налог уплачивает как арендатор, так и собственник недвижимости. Например, в эмирате Дубай жилая и коммерческая недвижимость облагается налогом по ставке 5% от годовой стоимости ее аренды. В случае коммерческой недвижимости налог уплачивает ее собственник, в случае жилой — арендатор.

Поскольку национальное законодательство ОАЭ не предусматривает понятия налогового резидентства, статус можно получить и применить только на основании конкретного соглашения об избежании двойного налогообложения (СоИДН). Соглашение с Россией такой возможности не предусматривает.

Налогообложение компаний в ОАЭ

Правила налогообложения КИК в Эмиратах на сегодняшний день не применяются. Налогообложение компаний на федеральном уровне отсутствует, но Эмираты имеют свои локальные правила.

Налог на прибыль компаний действует во всех Эмиратах, однако на практике им облагаются компании в определенных сферах:

— иностранные нефтегазовые компании по ставкам, установленным в их концессионных соглашениях;

— филиалы иностранных банков по ставкам, установленным указом или соглашениями с правительством Эмиратов.

В Эмиратах функционирует большое число свободных зон. Обычно они предусматривают освобождение от налогов в течение определенного периода, возможность 100% иностранного владения, отсутствие таможенных пошлин в пределах свободной зоны и пр.

«За последние годы ОАЭ очень упростили процесс открытия компании. У них качественно проработано законодательство по различным трастовым, семейным фондам — берут лучшее, что есть по этой теме в Европе, внедряют и совершенствуют».

Великобритания

Великобритания — непростая юрисдикция. Там действует специальный налоговый режим — Remittance, согласно которому при выполнении определенных условий в страну можно без ограничений ввезти капитал, и он не будет облагаться налогом.

Резидентом Великобритании можно стать, проведя в стране всего 45 дней с определенными критериям, в числе которых наличие жилья, работы, семьи, бизнеса. Существует специальный тест (Statutory Residence Test), который детально определяет, когда вы можете стать резидентом Великобритании в зависимости от количества дней, которые там провели.

Ставка налога на доходы в Великобритании доходит до 45%, ставка налога на наследование — до 40%. Налог на передачу имущества варьируется от 0% до 15% в отношении имущества, расположенного на территории Великобритании.

Налог на дарение отсутствует, но при определенных условиях дарение может быть признано наследованием с применением соответствующих ставок. Налоги на благосостояние и на дарение также отсутствуют.

Важно, что Великобритания не обменивается в автоматическом режиме информацией с Россией. Поэтому определенные операции (в основном, это перевод денежных средств в другую юрисдикцию) согласно валютному законодательству России будут считаться незаконными, и штраф может доходить до 100%. Такая же ситуация с США. На брокерские счета правило не распространяется.

Налогообложение недвижимости

Приобретение жилой недвижимости в Великобритании облагается сбором по ставке 15% (Stamp Duty Land Tax, SDLT). Для нерезидентов ставка увеличивается на 2%. Также действует налог на сделки с недвижимостью по прогрессивной ставке до 16%.

Хотя налог на благосостояние отсутствует, действует ежегодный налог на недвижимость, которой владеют компании, партнерства и другие образования (Annual tax on enveloped dwellings, ATED). В зависимости от стоимости недвижимости для 2021–2022 налогового периода сумма ежегодного налога может составлять до 237,4 тыс. фунтов.

США — очень популярная юрисдикция для открытия бизнеса, запуска стартапа, выхода на рынок капиталов. Людей в этой стране привлекает уровень жизни и качество образования.

Налоги в США взимаются на трех уровнях: федеральном, уровне штата и местном. Виды налогов, их ставки и правила определения налогового резидентства отличаются в разных штатах и муниципалитетах.

Максимальная ставка налога на доходы составляет 37%, но на долгосрочные доходы — 22% (если имущество находится в собственности больше года). Налог на дарение и наследование доходит до 40%. Налог на благосостояние отсутствует на федеральном уровне, но установлен в некоторых штатах и муниципалитетах. Сейчас в США планируется налоговая реформа: потенциально может быть введен дополнительный налог до 8% для состоятельных лиц.

Если человек становится резидентом США, получает и больше семи лет ей владеет, то он попадает под exit tax: необходимо заплатить налог со всех своих общемировых активов, как при их продаже. Налог составит 20%.

В случае отказа от американского резидентства/гражданства придется уплатить выездной налог (expatriation tax). Поэтому при въезде в США лучше сразу учитывать последствия возможного решения о выезде.

Учеба в США

Обучающиеся в США студенты могут быть нерезидентами. В стране действует правило: если человек находится в США по студенческой визе, эти дни не учитываются для цели определения резидентства.

Как и в Великобритании, подаренные студенту деньги от нерезидента США налогом не облагаются, но подарки совокупной стоимостью более 100 тыс. долларов в год нужно декларировать.

Инвестиционная программа

Программа позволяет получить при условии инвестирования в экономику США и создания рабочих мест. В настоящее время сумма инвестиций составляет 1,8 млн долларов, а для территорий с высоким уровнем безработицы — 900 тыс. долл. Через 7 лет после получения можно подать заявку на гражданство.

Налоговые системы Вьетнама, Китая, Южной Кореи.

Налоги в странах Азии

Налоговая система Китая является сборником постановлений, правил и отношений, которые регулируют процесс уплаты налогов предприятиями, предпринимателями и другими субъектами, обязанными к уплате налогов. В последние двадцать лет налоговая система Китая претерпела большое число изменений, целью которых было придание всей системе максимальной гибкости, а также высокой эффективности.

Для любого государства налоговые поступления – это основной метод наполнения бюджета, а Китай является одним из мировых лидеров по объему сбора налогов. Несмотря на наличие налоговых льгот для некоторых районов Китая, а также на малую дисциплинированность некоторых предприятий, сумма налогов, получаемых Китаем, ежегодно возрастает.

Налоговой системой Китая предусмотрено 25 видов различных налогов. Все эти налоги условно можно поделить на насколько групп:

- с дохода;

- с оборота;

- имущественные;

- взимаемые за использование природных ресурсов;

- сельскохозяйственные;

- налоги, которые необходимо выплачивать при совершении каких-либо действий (вывоз товаров из Китая, гербовый сбор и так далее).

К компаниям, работающим в Китае, но принадлежащим иностранцам, может быть применено 14 различных видов налогов. Тем не менее, все эти налоги позволяют получать прибыль, так как экономика Китая, как известно, растет во многом за счет того, что множество иностранных компаний открывают здесь свои производства.

Нам, конечно, тяжело представить, как происходит заполнение декларации по налогу на прибыль в Китае, но, думаю, китайцы делают это с большим удовольствием, чем мы, так как понимают, что на налоги уйдет не вся прибыль предприятия, а также, подтверждением необходимости выплаты налогов является стремительный рост экономики Китая.

Налоговая система Южной Кореи.

В основе налоговой системы Кореи лежит разделение всех видов, налогов, собираемых на ее территории на две основные группы: национальные и местные налоги.

- прямые налоги, к которым относятся налог на прибыль, корпоративный налог, налог с наследства и дарения

- косвенные налоги, к которым относятся налог на добавленную стоимость, акциз на алкогольную продукцию, транспортный налог, налог на пользователей телефонов.

- областные ( провинциальные) налоги: лицензионный сбор, налог на содержание автомобильных дорог, налог на развитие региона

- городские налоги: акциз на табачную продукцию, налог на пользователей автодорог, регистрационный сбор.

Доля национальных налогов в общей сумме налоговых поступлений составляет 80,2 %, в то время как доля местных налогов – 19,8 %.

Наибольший удельный вес в структуре национальных налогов занимают: налог на добавленную стоимость — 23,6 %, налог с доходов (налог на прибыль) – 18,6 %, корпоративный налог –11,8 %.

Национальная налоговая политика находится под юрисдикцией Министерства Финансов и Экономики, которая также включает Национальное Налоговое управление и Национальный Налоговый Колледж.

Управление налогообложения Министерства Финансов и Экономики ответственно за планирование налоговой политики и разработки налоговых законов. Национальный Налоговый колледж ответственен за обучение студентов, которые впоследствии будут работать налоговыми инспекторами.

В основе налоговой системы страны лежит целенаправленная политика на стимулирование экспорта продукции за рубеж.:

- — освобождение от налогов и пошлин импорта промежуточных товаров и оборудования

- — скидки косвенного налогообложения (например товарного и корпоративного налогов) при производстве изделий, предназначенных на экспорт

- — скидка на 50 % налога на прибыль от экспортных операций

Иностранным компаниям, работающим в непроизводственном секторе, предоставляются кредиты для уплаты налоговая на добавленную стоимость и расходов, связанных со становлением их бизнеса. Таким образом, иностранные корпорации имеют возможность покрыть расход на добавочную стоимость, выплачиваемого на закупки товаров и использование услуг в Корее. В эти услуги входят расходы на размещение сотрудников компании, выплаты на рекламу и аренду офисов, коммунальные услуги.

Как официально заявили представители Министерства финансов и экономики, введение кредитной системы по налогам на добавочную стоимость разработано для того, чтобы подвести ближе корейскую налоговую политику к прогрессивным странам, которые используют систему налога на добавленную стоимость. Введение схемы кредита по налогу на добавленную стоимость позволит корейским корпорациям, действующим в Германии, тоже получать кредиты на налог на добавленную стоимость, так как Германия применяет принцип взаимности в налогообложении зарубежных фирм, действующих на ее территории. Для того, чтобы получить кредиты на выплате налога на добавленную стоимость, иностранным корпорациям необходимо только представить соответствующие документы в налоговую службу.

Налоговая система Вьетнама

Несмотря на то, что налоговое законодательство Вьетнама составлено исключительно детально, оно подвержено (особенно в том, что касается иностранных инвестиций) постоянному пересмотру и изменениям. Поэтому всем потенциальным иностранным инвесторам рекомендуется обратиться к местному юристу во Вьетнаме, хорошо осведомленному о нюансах налоговых вопросов.

В целом, перечень налогов, с которыми наиболее часто сталкивается иностранный инвестор во Вьетнаме, на сегодня сводится к следующим видам:

- корпоративный налог на прибыль;

- налог на добавленную стоимость;

- специальный налог с продаж;

- возвратный налог у источника;

- налог на импорт и экспорт;

- налог на использование государственных природных ресурсов;

- подоходный налог с физических лиц.

Все юридические лица платят во Вьетнаме единый корпоративный налог в размере 25%.

Для предприятий нефтегазовой отрасли, а также других сфер, связанных с освоением природных ресурсов, ставка налога варьируется от 32% до 50% в зависимости от конкретного проекта.

С 2009 года малые и средние предприятия (с уставным капиталом менее VND10 млрд. и числом сотрудником менее 300) получили право на 30% сокращение налога.

Предприятия, инвестирующие в следующие проекты, могут также получить налоговые каникулы от 1 до 8 лет, или налоговые льготы от 2 до 15 лет, а в отдельных случаях — на весь срок действия проекта:

- сфера услуг, принадлежащих к перечню государственно стимулируемых проектов;

- развитие районов с социально-экономическими проблемами;

- экспорт, как минимум, 50% продукции из промышленных зон;

- инвестиции в специальные экономические зоны;

- развитие здравоохранения, образования, а также организация соответствующих тренингов и научных исследований;

- строительство и управление инфраструктурой в районах с социально-экономическими проблемами и т.п.

Налог на прибыль для таких предприятий может варьироваться от 10% до 20%.

К другим корпоративным налогам во Вьетнаме можно отнести такие, как:

- Налог на имущество, который взимается муниципальными налоговыми органами с фактически занятой собственности;

- Гербовый сбор, взимаемый в размере от 0,5% до 15% при передаче имущества;

- Лицензионная пошлина, которая уплачивается в конце первого месяца работы новых компаний и 31 января каждого года уже действующими компаниями.

Налоговая ставка лицензионной пошлины (годовая) зависит от уставного капитала следующим образом:

Более VND10 млрд. — VND3, 000,000

VND 5 млрд. — VND 10 млрд. — VND2, 000,000

VND 2 млрд. — VND 1 млрд. — VND5, 500.000

Менее VND1 млрд. — VND2, 000,000

Ставка налога на добавленную стоимость во Вьетнаме варьируется следующим образом:

- нулевая ставка применяется к экспорту, перестраховке за границей, кредитным услугам за границей, заграничным финансовым инвестициям, заграничным портфельным инвестициям;

- ставка в размере 5% применяется к таким товарам, как вода, удобрения, лекарства, образовательное оборудование, детские игрушки, книги по науке и искусству, натуральные агропромышленные продукты, корм для животных, услуги научного и агрокультурного назначения и т.п.;

- стандартная ставка в 10% применяется к большинству товаров и услуг.

Некоторые виды товаров и услуг, например, передача прав на землю, определенные виды финансовых и медицинских услуг, обучение, страхование жизни и некоммерческое страхование, общественный транспорт, передача компьютерных технологий, материалы для производства экспортной продукции и т.п. освобождены от уплаты НДС.

Налог с продаж по ставкам от 10% до 80% налагается на следующие виды товаров и услуг: сигареты, пиво, алкоголь, легковые автомобили, бензин, кондиционеры, игральные карты, обрядовая рисовая бумага и предметы; торговля на дискотеках, массаж, караоке, игровые автоматы казино, продажа лотерейных билетов, продажа тренингов по гольфу.

Товары и услуги, которые облагаются во Вьетнаме налогом с продаж, не облагаются НДС, и наоборот.

В возвратный налог у источника попадают следующие налоги:

- на дивиденды по ставке 10% или иной ставке, если это предусмотрено соглашением об избежании двойного налогообложения;

- на роялти по ставке 10%, за исключением случая, когда авторские права являются частью вносимых в уставной капитал средств;

- на лизинговые операции по ставке 5% удерживается с предполагаемой прибыли и по ставке 5% в виде НДС. От данного налога освобождаются сделки по лизингу самолетов и судов, которые не могут быть произведены во Вьетнаме, а потому импортируются.

Пошлины на импорт во Вьетнаме подразделяются на три категории:

- стандартной ставка, которая обычно на 50% больше льготной, применяется для тех стран, что не подписали с Вьетнамом соглашения о пошлинных тарифах;

- льготная ставка применяется для стран, подписавших соглашение о пошлинных тарифах (примерно 70 стран);

- особо льготная ставка (от 0% до 5%) применяется для стран азиатского региона, подписавших с Вьетнамом соответствующее соглашение (за исключением алкогольной продукции, на которую действует ставка в размере 100%).

Иностранные инвесторы освобождены от импортных пошлин (которые варьируются во Вьетнаме от 0% до 45%) на товары, ввезённые в качестве уставного взноса.

Все физические и юридические лица во всех секторах экономики Вьетнама уплачивают налог на использование государственных природных ресурсов — от 1% до 40%.

Иностранцы, проживающие во Вьетнаме более 30 дней, обязаны уплачивать подоходный налог по следующей схеме:

- иностранцы, проживающие во Вьетнаме от 30 до 183 дней, уплачивают подоходный налог по фиксированной ставке в 25%;

- иностранцы, проживающие во Вьетнаме от 183 и более дней (так называемые, «местные резиденты»), уплачивают подоходный налог по прогрессирующей шкале ставок — от 10% до 50%. Минимальная сумма дохода для исчисления налога составляет 8 млн. вьетнамских донгов (примерно US$ 500).

Иностранные инвесторы вправе репатриировать прибыль за границу только после окончания фискального года, подачи налоговой декларации и уплаты соответствующих налогов.

Налоги на недвижимость и страны, где их нет

Действительно ли вы владеете чем-либо, за что вы вынуждены постоянно вносить платежи, и что у вас могут отобрать, если вы не заплатите?

Я бы сказал, что это не так.

Вы обладаете такой вещью, но не владеете ею – а это важное отличие.

Смехотворное извращение понятия собственности и имущественных прав заразило большую часть мира, подобно вирусу: нечто, что большинство людей беспрекословно принимают как нормальную часть жизни – как будто это часть вечной материи космоса.

Я, конечно же, говорю о налогах на имущество.

Вы знаете, что ежегодный налог, который вы платите, рассчитывается исходя не из полученного дохода, а исходя из реальной стоимости недвижимости, которой вы якобы «владеете». Невозможно выплатить это обязательство одним махом; оно остается с вами до тех пор, пока вы «владеете» имуществом.

В действительности вы не владеете ничем, на что вы обязаны платить имущественные налоги – вы просто одалживаете это у правительства.

Предположим, вы купили комплект мягкой мебели и кофейный столик в гостиную за $5,000 наличными, а затем оказались обязанными ежегодно выплачивать по $100 – или какой-то процент от стоимости мебели – в виде налога на протяжении того времени, пока вы им «владеете». Затем представьте, что по какой-либо причине вы неспособны или не хотите платить налог на свою мебель. Довольно быстро правительство налетит и конфискует ее, чтобы выплатить ваши просроченные налоги. Вы получаете ее во «владение» до тех пор, пока вы платите бесконечную годовую комиссию – прекратите выплаты, и вы выясните, кто действительно ею владеет.

В то время как многие люди справедливо назвали бы налог на мебель абсурдным, они также нелогично находят приемлемым для правительства устанавливать непомерный налог на различные активы, а именно – их дома, офисы и земельный участок.

Но, по крайней мере, для меня абсурдным налог делает не вид облагаемого пошлиной актива, а само понятие налога на имущество.

Уважение к правам собственности и налоги на имущество – это взаимоисключающие понятия. То, что ваше – и есть ваше, и вы не должны быть обязаны платить правительству за разрешение это иметь.

Для жителей Северной Америки и Европы привычное дело – ежегодно платить имущественные налоги на десятки тысяч долларов… просто чтобы жить в собственных домах. И можно почти с уверенностью сказать, что эта нагрузка будет продолжать расти. Налоги на имущество постоянно повышают в большинстве мест, особенно в странах с плохой финансовой ситуацией.

Вполне возможно, что с течением жизни общая сумма полученных имущественных налогов превысит сумму, уплаченную за облагаемое имущество изначально.

И, в точности как в примере с мебелью выше, если вы не будете платить свой имущественный налог (также известный как государственная арендная плата) на дом, который вы считаете своим собственным, его конфискуют. Это не настолько редко происходит, как кто-то может подумать. Подсчитано, что 10,000 человек в одной только Пенсильвании ежегодно теряют свои дома, потому что они не могут справиться с имущественными налогами.

Использование слов «владеть» и «владение» в этих контекстах – это неправильное использование слова, которое всегда ведет к заблуждениям.

Если говорить о заблуждениях, то от Дуракуса Американуса стоит ожидать высказываний в духе: «Как бы мы оплачивали местные услуги вроде государственных школ, если бы не имущественные налоги?» Конечно, это услуги можно было бы финансировать множеством различных способов – или лучше, если бы они могли предоставляться на свободном рынке. Но не ожидайте, что это случится. В сущности, учитывая социальную, политическую и экономическую динамику в США и остальных западных странах, ожидайте противоположного – налоги на имущество будут лишь повышаться.

Так быть не должно. Вы можете владеть недвижимостью в определенных странах и избежать ежегодных поборов налога на имущество.

Ранее я писал, что рассматриваю недвижимость за рубежом – наряду с физическим золотом, находящимся на хранении за границей – как главные инструменты для долгосрочных сбережений.

Однако иностранная недвижимость имеет свои недостатки. Она неликвидна и требует расходов, таких как затраты на содержание, и, конечно же, налоги на имущество. Чтобы снизить эти издержки, которые съедают ваши инвестиции в недвижимость, необходимо минимизировать или ликвидировать их.

Вот список стран по регионам, не взимающих никаких имущественных налогов:

Покупка недвижимости за рубежом гражданами РФ: законы, правила, налоги

Россиянам, желающим купить зарубежную недвижимость, необходимо узнать о существующих правилах, которые установлены российским и зарубежным законодательством. Прежде чем вносить инвестиции, следует проанализировать, какие могут возникнуть финансовые последствия для инвесторов. Раскроем этот вопрос подробнее.

При покупке недвижимости за рубежом, что нужно знать (законы, правила, налоги)

Чтобы совершить сделку купли-продажи квартиры, дома или других объектов недвижимости за рубежом, необходимо в первую очередь получить ответы на такие вопросы:

Законодательные нормы

В соответствии с российским законодательством для граждан России не установлено запретов на приобретение, владение и иное распоряжение зарубежной недвижимостью. Кроме того, россияне не обязаны отчитываться перед налоговой о своих зарубежных активах, если они не являются чиновниками. Государственные и муниципальные служащие обязаны указывать такие объекты в своих ежегодных декларациях.

А вот что касается международного законодательства, то в ряде стран могут быть введены ограничения по владению недвижимым имуществом иностранцами. К примеру, в Австрии физлица-нерезиденты (иностранцы без ВНЖ) не могут стать собственниками ни земельного участка, ни апартаментов для отдыха или жилья. В этом конкретном случае существует выход – учредить местную компанию и приобрести недвижимость в качестве юрлица.

Налоги

Резидентами Российской Федерации считаются физлица, которые проживают в стране более 183-х дней в году. Такой статус обязывает уплачивать налоги не только с доходов, которые были получены непосредственно в России, но и на территории, за ее пределами.

Среди основных налогов, которые должны уплачивать физлица-россияне, являющиеся владельцами зарубежной недвижимости, нужно выделить такие:

Все доходы, получаемые россиянами от распоряжения своей недвижимостью, в том числе и зарубежной, облагаются по ставке 13%. Исключение составляют активы, полученные по наследству. В России наследники (неважно какой очереди наследования) защищены от чрезмерного налогообложения. То есть налог не взимается лишь при условии, что унаследованное имущество не будет продано в течение определенного периода времени (3 года).

В том случае, если между правительствами России и другого иностранного государства подписаны соглашения по устранению двойного налогообложения, тогда налогоплательщик должен будет уплатить, лишь разницу в налогах. Если россиянин уже уплатил налог с доходов, полученных от использования своей иностранной недвижимости в той стране, где она расположена, и ставка такого налога больше 13%, тогда ничего в России уже не придется уплачивать. Достаточно будет представить документы, подтверждающие, что такой налог уже был взыскан в другой стране.

Другое дело — налогообложение расчетной выгоды от разницы процентных ставок. Как правило, заграничные ипотечные ставки на порядок ниже российских. Вот эту разницу в процентах, умноженную на стоимость недвижимости, и придется декларировать как налогооблагаемую базу и соответственно платить налог.

Как приобрести недвижимость за рубежом россиянину

При планировании покупки следует учесть такие правила:

Настоятельно не рекомендуется скрывать факт покупки зарубежной недвижимости от российских налоговиков. Хотя по факту у рядовых россиян нет обязательства об уведомлении по факту приобретения недвижимости за рубежом, но от ответственности по уклонению от уплаты налогов (при сокрытии такого факта) никто не освобождал.

Все тайное рано или поздно становится явным, особенно в свете автоматического обмена информацией в рамках ОЭСР и ФАТФ. Хотя Россия так и не стала членом ОЭСР, но в проектах по обмену данными участие принимает. По состоянию на начало 2019-го обменивается информацией по операциям на банковских счетах с 71-ой страной. В этот список вошли практически все европейские страны. Исключение составляет Великобритания, которая весной вышла из отношений с Россией по автоматическому обмену информацией, однако ФНС по запросу может получить интересующие сведения и оттуда.

В отношении тех стран, которые не присоединились к стандартам международного обмена информацией (к примеру, Коста-Рика, Филиппины и ряд других), в России установлены валютные ограничения.

В том случае, если заинтересовавшая недвижимость расположена в стране, где физлицам-нерезидентам не предоставляется возможность свободно приобрести ее на рынке, тогда сделку можно оформить через юридическое лицо. При этом следует учесть такие нюансы:

Где купить зарубежную недвижимость проще и выгоднее

Итак, прежде чем тратить деньги и совершать покупку, необходимо проанализировать все исходные данные:

Чтобы не попасть впросак и не приобрести вместе с недвижимостью проблемы, связанные с трудностями по соблюдению налогового и валютного законодательства, рекомендуем воспользоваться услугами специалистов. Обратитесь за консультацией в специализированную компанию, чтобы вам просчитали все возможные риски и расписали правила покупки недвижимости в выбранной стране.

Налогообложение недвижимости, проданной за рубежом

За рубежом (Словения и Болгария) продана недвижимость, там же уплачены все необходимые налоги. Недвижимость в собственности пять лет. Нужно ли в России платить налог с дохода 13% от продажи этой недвижимости? Или нужно доплачивать разницу между уплатой суммы налога за рубежом и в России? Как отвечают на этот вопрос Соглашения об избежании двойного налогообложения с Россией?

Согласно п. 2 ст. 38 Налогового кодекса РФ под имуществом в названном кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ. Соответственно, не исключается и имущество, находящееся за рубежом.

Налог на доходы физических лиц регулируется гл. 23 НК РФ.

Согласно пп. 5 п. 3 ст. 208 НК РФ для целей указанной главы к доходам, полученным от источников за пределами Российской Федерации, относятся доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации.

Согласно ст. 209 НК РФ объектом налогообложения признается доход физических лиц – налогоплательщиков, являющихся налоговыми резидентами Российской Федерации, полученный как от источников в Российской Федерации, так и от источников за пределами Российской Федерации. Нерезиденты Российской Федерации уплачивают налог с дохода в бюджет Российской Федерации, полученный от источников в Российской Федерации. Таким образом, нерезиденты не являются налогоплательщиками в Российской Федерации в части дохода, полученного за пределами Российской Федерации.

Понятие налогового резидента Российской Федерации прямо не связано с гражданством или видом на жительство, местом работы, местом нахождения имущества или ведения бизнеса и т.п., а определяется фактически проведенным на территории России количеством дней. В силу п. 2 ст. 207 НК РФ по общему правилу, т.е. если иное не предусмотрено НК РФ, налоговыми резидентами России признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 дней в течение 12 следующих подряд месяцев. Поэтому гражданин России, постоянно проживающий за рубежом (более 183 дней в течение указанного периода), не является налоговым резидентом Российской Федерации, в связи с чем на него не распространяется налоговый режим, установленный НК РФ в части налогов на доходы, полученные за рубежом, в том числе от продажи зарубежной недвижимости.

В отношении налоговых резидентов Российской Федерации при продаже недвижимости действуют особенности, установленные ст. 217.1 НК РФ, связанные с давностью владения. По общему правилу в случае владения недвижимым имуществом не менее пяти лет со дня его приобретения доход от его продажи освобождается от налогообложения (п. 2, 4 ст. 217.1 НК РФ). В особых случаях этот срок составляет три года (п. 3 ст. 217.1 НК РФ).

Налоговая ставка, применимая к продаже недвижимости в отношении налогового резидента Российской Федерации, установлена в размере 13% (п. 1 ст. 224 НК РФ). При исчислении суммы налога по указанной ставке в качестве налоговой базы принимается денежное выражение суммы полученного дохода, вырученной от продажи недвижимости, подлежащего налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218–221 НК РФ (п. 3 ст. 210 НК РФ), в том числе имущественного налогового вычета в сумме, израсходованной на строительство или приобретение иной (новой) жилой недвижимости в Российской Федерации, включая земельные участки для жилищного строительства, но не более 2 млн руб., или в размере дохода от продажи самой жилой недвижимости, но не более 1 млн руб.

Вместо получения указанного имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов на приобретение этого имущества (пп. 2 п. 2 ст. 220 НК РФ). Причем в данном случае вид и целевое назначение этого имущества не имеют значения.

Как следует из вышеприведенного положения, место нахождения приобретенного имущества для целей его применения значения также не имеет. Аналогичный вывод содержится в письме Минфина России от 20.09.2017 № 03-04-06/60671.

Исходя из положений пп. 3 п. 1, п. 3 ст. 228 и п. 1 ст. 229 НК РФ физические лица – налоговые резиденты Российской Федерации, получающие доходы от источников за пределами Российской Федерации, самостоятельно осуществляют исчисление, декларирование и уплату налога на такие доходы исходя из сумм таких доходов.

Порядок получения в Российской Федерации зачета налога, уплаченного в иностранном государстве, для целей применения НДФЛ внутри страны установлен ст. 232 НК РФ.

В указанной норме предусмотрено, что в целях получения такого зачета налогоплательщику надлежит представить в налоговые органы России декларацию с отражением соответствующего дохода и приложить документы, подтверждающие получение в иностранном государстве этого дохода и уплату им там же налога, выданные (заверенные) уполномоченным органом соответствующего иностранного государства.

Между тем, следует иметь в виду, что согласно общему правилу, выраженному в п. 1 ст. 232 НК РФ, фактически уплаченные физическим лицом – налоговым резидентом Российской Федерации за пределами Российской Федерации в соответствии с законодательством других государств суммы налога с доходов, полученных в иностранном государстве, не засчитываются при уплате налога в Российской Федерации, если иное не предусмотрено соответствующим международным договором Российской Федерации по вопросам налогообложения.

Таким образом, для выяснения такой возможности следует обращаться к соответствующим международным договорам при их наличии.

В ст. 23 Соглашения между Правительством Российской Федерации и Правительством Республики Болгария от 08.06.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицировано Федеральным законом от 24.04.1995 № 48-ФЗ, вступило в силу 8 декабря 1995 г.), определяющей метод устранения двойного налогообложения, устанавливается: «Если лицо с постоянным местопребываниям в одном Договаривающемся Государстве получает доход или владеет имуществом в другом Договаривающемся Государстве, которые в соответствии с положениями настоящего Соглашения могут облагаться налогом в другом Государстве, сумма налога на доход или имущество, подлежащая уплате в этом Государстве, может быть вычтена из налога, взимаемого с такого лица в связи с таким доходом или имуществом в первом упомянутом Государстве. Такой вычет, однако, не будет превышать сумму налога первого Государства на такой доход или имущество, рассчитанного в соответствии с его налоговым законодательством и правилами».

Таким образом, указанным межправительственным соглашением допускается зачет, предусмотренный ст. 232 НК РФ, но на сумму не более, чем подлежащую уплате в соответствующем Государстве. Иными словами, если налог с дохода, уплаченный в Болгарии, меньше суммы налога, рассчитанного по ставке, действующей в России (13%), то в бюджет Российской Федерации причитается уплатить разницу; если такой налог, уплаченный в Болгарии больше, чем рассчитанный по российским правилам, то зачету подлежит сумма налога в пределах рассчитанного, разницы не возникает и, соответственно, необходимость в уплате каких-либо сумм налога в России отсутствует, к возврату на территории Болгарии также никаких сумм налогов не причитается.

Аналогичный метод устранения двойного налогообложения в отношении доходов, полученных в Словении резидентами России, изложен в ст. 24 Конвенции между Правительством Российской Федерации и Правительством Республики Словения от 29.09.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицирована Федеральным законом от 26.02.1997 № 39-ФЗ, вступила в силу 20 апреля 1997 г.).

Вместе с тем при возникновении какой-либо разницы, причитающейся к уплате в бюджет Российской Федерации в связи с продажей недвижимости в указанных государствах по причине более низкого налогообложения полученного дохода на их территории, не следует игнорировать вышеуказанные нормы НК РФ, касающиеся как давности приобретения указанной иностранной недвижимости, так и затрат на ее приобретение, поскольку их действие кодексом не исключается в отношении недвижимого имущества, находящегося за рубежом.

Таким образом, исходя из контекста поставленного вопроса, поскольку за рубежом были уплачены все налоги с продажи недвижимости, то сумма налога в России с учетом зачета уплаченного за рубежом составит положительную разницу, причитающуюся к уплате, лишь в том случае, если сумма налога, рассчитанная и уплаченная по правилам иностранного государства, меньше, чем причиталось бы в России. Однако в таком случае следует исходить из того, что с момента приобретения недвижимости истек необходимый для освобождения от уплаты налога пятилетний срок владения. Если указанный срок не истек, следует воспользоваться возможностью учесть при определении налоговой базы фактически понесенные и документально подтвержденные затраты на ее приобретение.

Налоги на недвижимость в странах мира: формулы расчета, процентные ставки и льготы

В 2020 году все россияне должны оплатить имущественные налоги до 1 декабря. Согласно новым правилам, с этого года максимальный рост платежей по земельному налогу не может превышать 10%. « Городской репортер » решил узнать, как обстоят дела с налогами на недвижимость за рубежом, какие там существуют особенности и льготы.

Россия

//фото: 365news.biz

Для начала вспомним ситуацию в нашей стране. С этого года налог на имущество рассчитывается только по кадастровой стоимости. Формула расчета налога выглядит следующим образом: Налог = (Нк — Ни) х Кф + Ни. Здесь Нк — величина налога по кадастровым расчетам; Ни — сумма от инвентаризационной стоимости; Кф — уменьшающий коэффициент, после 2020 года он будет равен единице.

В этом году впервые при расчете налога на имущество и землю льготы будут полагаться для людей, достигших « старого » пенсионного возраста (55 лет — для женщин, 60 лет — для мужчин). Кроме того, право на вычет по земельному налогу в шесть соток будут иметь семьи с тремя и более несовершеннолетними детьми. Также начиная с этого года, максимальный рост платежей по земельному налогу за налоговый период не может превышать 10%. Раньше это касалось только налога на имущество.

В снижении налогов на недвижимость и арендной платы на земельные участки публичной собственности может помочь сервис по оспариванию кадастровой стоимости МТС Estate. Он настроен так, что пользователям не обязательно запоминать правовые нюансы, сервис может сам сориентировать в правильном направлении. Кроме того, МТС Estate самостоятельно сформирует и отправит все документы в нужную инстанцию. Подробнее можно почитать здесь.

Соединенные штаты Америки

//фото: amexc.ru

Налог на недвижимость в Америке, называемый Property Tax, оплачивается, по разным данным, один или два раза в год в окружном суде. В среднем, он составляет 1% от стоимости объекта, однако сумма может отличаться в зависимости от штата. Например, самый высокий размер в Нью-Джерси, Иллинойсе, Нью-Гэмпшире , Висконсине и Техасе. Самая низкая — на Гавайях, в Алабаме, Луизиане.

В США налог на недвижимость рассчитывается из рыночной стоимости жилья. Для вычисления берут 33% от стоимости (в отдельных штатах — 20 – 25% или даже 10%), затем применяют коэффициент уравнения, размер которого может быть равен до 100%. После этого следуют вычеты и льготы. В конце полученную сумму умножают на местную налоговую ставку.

Отметим, что льготы по налогу на имущество в США имеют пенсионеры, военные, а также люди, которые живут в приобретенном жилье (Homestead Exemption) и некоторые другие категории местных жителей.

Великобритания

//фото: vip.trade

При покупке имущества в Великобритании придется столкнуться с « Гербовым сбором » . При этом для приобретения недвижимости стоимостью до 300 тысяч фунтов размер сбора составит 0%, если цена составляет от 300 001 фунтов до 500 тысяч, придется заплатить « Гербовый сбор » в размере 3%. Если стоимость жилья выше 500 тысяч, то к нему применяются другие процентные ставки, максимальная — 12%.

Если же человек уже владеет недвижимостью, он должен оплачивать другие сборы. Так, владелец жилья в Великобритании должен платить за обслуживание общих частей здания (обслуживание лифтов, уход за садом, чистка бассейнов и так далее). Ежегодно оплачиваемого налога на недвижимость нет. Однако ежегодно необходимо оплачивать земельный налог. Размеры оплаты прописываются в контракте на покупку.

В случае, если инвестор владеет инвестиционной недвижимостью, нужно платить за услуги управляющей компании. В среднем, стоимость составляет 12%-15% от рентного дохода.

Китай

//фото: pxhere.com

В Китае налоговой базой по налогу на недвижимость является стоимость недвижимости, уменьшенная на 10 – 30%. Конкретные размеры вычета устанавливают народные правительства на уровне провинций. Если недвижимость сдается в аренду, налоговая база представляет собой сумму выплачиваемой аренды. Ставка налога на недвижимость при уплате налога со стоимости недвижимости составляет 1,2%, при уплате налога с суммы арендных платежей — 12%.

Формула расчета налога выглядит так: сумма налога = (стоимость недвижимости — вычет в размере 10 – 30%) х 1,2%; или же сумма налога = стоимость аренды х 12. Налог на недвижимость предварительно выплачивается на ежемесячной основе. Окончательный расчет суммы налога проводится по окончанию налогового года.

При этом от уплаты налога освобождается недвижимость физических лиц, не используемая в хозяйственных целях, или недвижимость, эксплуатируемая под создание мест отправления религиозного культа, парков и достопримечательностей.

Австралия

//фото: stawelltimes.com.au

При покупке-продаже недвижимости физическим лицам налоговые органы автоматически вычитают 50% из полученного дохода. Остаток суммируют с величиной дохода физического лица, полученного в год от продажи недвижимости. Налогооблагаемая база, которая превышает 180 тысяч австралийских долларов, подлежит налогу в 45%.

Ежегодного налога на недвижимость для частных лиц в Австралии нет. Есть налог на землю, его размер в каждом штате разный. Например, в штате Новый Южный Уэльс не облагаются налогом участки стоимостью менее 432 тысяч австралийских долл. Если эта сумма превышена, платятся 100 австралийских долларов и 1,6% от разницы между двумя установленными порогами. Если земля стоит более 2,641 млн долларов, то собственник платит 35 444 долларов и 2% от разницы

между порогами.

При получении доходов от сдачи в аренду нужно платить подоходный налог. Его ставка для резидентов составляет от 0 до 45%, а для нерезидентов — от 32,5 до 45%.

Швеция

//фото: vestnikonline.ru

При приобретении жилья в Швеции покупатель недвижимости должен оплатить 1,5% от оценочной стоимости имущества. После этого необходимо будет ежегодно уплачивать налог за владение своим жильем.

Величина налога с собственника недвижимости составляет всего 1,75%, но сбор взимается с двух третей рыночной стоимости жилья. В среднем это составляет от 250 до 300 евро в год, максимальная сумма — 650 евро. Интересно, что собственники квартир в новостройках первые пять лет никаких налоговых обязательств перед государством не несут.

Также в Швеции невыгодно становиться владельцем дома или квартиры для дальнейшей сдачи в аренду. Доход с арендной платы расценивается законом как основной, поэтому налоги с него взимают в размере 30%.

Бразилия

//фото: coinguide.ru

Жители Бразилии, купившие жилье на территории, которая принадлежит Uni ã o (Федеральному правительству) или Marinha (Бразильскому ВМФ), ежегодно должны платить Foro — налог на пользование государственной землей. Его размер составляет менее 0,001% от стоимости недвижимости. Также нужно будет платить и Laudemio, который представляет собой налог при продаже собственности, его сумма составляет от 2,5% и 5% от стоимости недвижимости.

При этом налоговые обязанности штата практически отсутствуют при покупке и продаже городской недвижимости. Исключениями являются случаи, когда недвижимость находится на официально принадлежащей штату территории. Тогда налоговое обложение осуществляют по структуре и суммам, похожим на оплату налогов федеральной собственности.

Кроме того, бразильцы платят муниципальный налог ITBI (он является единственным обязательным) при продаже недвижимости, составляющий от 2 до 5%. Таким образом, полная налоговая нагрузка при покупке городской недвижимости в Бразилии может составлять от 2 до 15%.

Было интересно? Хотите быть в курсе самых интересных событий в Ростове-на-Дону? Подписывайтесь на наши страницы в Facebook, Instagram и ВКонтакте и канал в ЯндексДзен и Telegram.

Вы можете сообщить нам свои новости или прислать фотографии и видео событий, очевидцами которых стали, на электронную почту.