2-НДФЛ: все правила и образец заполнения

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С начала 2019 года стало известно, что работодателям и компаниям, выплачивающим доходы (например дивиденды) физическим лицам по итогам текущего года, и в дальнейшем придется отчитываться по новым правилам, для чего понадобится образец 2-НДФЛ за 2019 год. Новый порядок оформления значительно отличается от прежнего. Рассмотрим, как заполнять, где найти и скачать актуальную форму 2-НДФЛ 2019 года.

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Образец заполнения в 2019 году

Теперь рассмотрим конкретный пример. ООО «Компания» должна сдать отчет в 2019 году на работницу Семенову О.А. по новым правилам. Для его заполнения необходимо следовать инструкции:

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

Как отчитываются сейчас за прошлые годы

Справка о доходах физических лиц часто претерпевает изменения. В 2015-2016 годах использовалась старая форма, утвержденная Приказом ФНС от 30.10.2015 № ММВ-7-11/485@. Но в конце 2017 года ФНС было инициировано рассмотрение очередных изменений в этот Приказ в связи с утверждением Приказа ФНС России от 17.01.2018 № ММВ-7-11/19@ (зарегистрирован в Минюсте и опубликован 30.01.2018). Если понадобится сдать сведения за прошлые периоды, налоговая требует использовать формы, действовавшие в этот период.

Форма, действовавшая в 2017 году

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Скачать бесплатно образец новой справки 2-НДФЛ за 2019 г. необходимо всем налоговым агентам, которые обязаны отчитываться в ИФНС. Ими являются организации, индивидуальные предприниматели, иные лица, в соответствии со статьей 226 НК РФ, которые выплачивают доход физическому лицу, являющемуся налогоплательщиком, работники, находящиеся с организацией в трудовых отношениях, работающие по договору подряда, иные граждане. Такое лицо обязано исчислить, удержать налог у налогоплательщика и перечислить его в бюджет.

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Форматы сдачи

Когда численность компании составляет несколько человек, то 2-НФДЛ можно сдать в налоговую на бумаге. Если число физических лиц, получивших доход в компании, превысило 25 человек, то сдавать отчет придется только в электронном виде (п. 2 ст. 230 НК РФ) по телекоммуникационным каналам связи.

Для подготовки отчетов используется бесплатное ПО ФНС «Налогоплательщик ЮЛ». Чтобы отправить электронный отчет в ИФНС в электронном виде, необходимо заключить договор с уполномоченным оператором связи, получить электронно-цифровую подпись и установить программное обеспечение.

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, можно проверить файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Учтите, что заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 апреля года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2018 году 1 апреля приходилось на воскресенье, поэтому последний срок сдачи переносился на 02.04.2018. Что касается 2020 года, то никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений теперь представлен в приложении № 4 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Образец заполнения справки в 2019 году

Прежде чем скачать для заполнения форму справки 2-НДФЛ в 2019 году, рекомендуем ознакомиться с правилами, действовавшими в 2018 году (до 31 декабря):

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Дивиденды в справке в 2019 года

Если компания в 2018 году выплачивала дивиденды учредителям — физическим лицам, то на них тоже необходимо составить справки и сдать их в ИФНС. Код дохода по дивидендам в отчете за 2018 год — 1010. Ставка налога может составлять:

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Справка 2‑НДФЛ в 2022 году

Справка 2-НДФЛ с 2021 года упразднена. Теперь она называется просто «Справка о доходах и суммах налога физического лица» и входит в состав 6-НДФЛ как ежегодное приложение. Бланк и порядок заполнения утверждены Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. В приказе есть подробные рекомендации по заполнению справки.

Справка — это документ, в котором отражены сведения об источнике дохода физического лица, заработной плате, других доходах и удержанном налоге.

Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

- Вы начислили доходы физлицу, но на момент подачи справки еще не выплатили их. В таком случае нужно будет подать уточненный 6-НДФЛ с приложением за период начисления дохода.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.

Справки о доходах и другие документы — в веб-сервисе Контур.Бухгалтерия. Сервис сам составит стправку на основе данных о сотрудниках.

Сроки и порядок сдачи справки в налоговую

В 2022 году компании должны подавать справку о доходах и суммах налога физического лица в налоговую инспекцию в составе 6-НДФЛ, но не каждый квартал, а один раз в год. То есть справка должна быть заполнена по итогам 2021 года и сдана в налоговую до 1 марта 2022 года.

Расчет 6-НДФЛ вместе со справкой нужно направить в отделение, где организация или ИП числится налогоплательщиком. Расчет 6-НДФЛ и справку те, у кого больше 10 сотрудников, сдают только в электронном виде. Организации и ИП, у которых 10 сотрудников и меньше, могут выбирать форму сдачи — бумажную или электронную.

Отдельные правила касаются организаций с несколькими обособленными подразделениями:

- Юрлица, головная организация которых находится в одном муниципальном образовании, а обособленные подразделения — в другом, получают право выбора одной инспекции в муниципальном образовании, в которую они будут сдавать отчетность по всем обособкам.

- Юрлица, у которых головное и обособленные подразделения находятся в одном муниципалитете, могут отчитываться в налоговую по месту учета головного подразделения.

Чтобы использовать это право, нужно сообщить о своем выборе до 1-го января всем налоговым инспекциям, в которых подразделения организация состоят на учете. В течение года изменить решение нельзя. Новое уведомление предоставляется в налоговую только если изменяется количество обособок или происходят другие изменения, влияющие на порядок сдачи отчетности.

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

Налоговый агент обязан выдать справку, если физлицо обратилось с соответствующим заявлением. Запрашивать справку могут не только трудоустроенные работники, но и бывшие сотрудники и иные физлица, получившие выплаты от налогового агента. Форма такой справки по доходам за 2021 год утверждена Приложением № 4 к Приказу ФНС России от 15.10.2020 N ЕД-7-11/753@. А вот если сотрудник запросит сведения за 2020 год и более ранние периоды, справку нужно выдать по той форме, которая действовала тогда. Для 2019 и 2020 года она утверждена Приложением № 5 к приказу ФНС России от 02.10.2018 №ММВ-7-11/566@.

По сравнению с формой, которая подается в налоговую инспекцию и ранее выдавалась сотрудникам, справка для работников по доходам за 2021 год немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Если работник, в том числе бывший, обратился за справкой о доходах, оформить ее нужно в течение 3 рабочих дней, согласно статье 62 Трудового кодекса РФ. Справка должна быть подписана руководителем. Если работник увольняется, то выдать справку надо в последний день его работы. Для иных получателей дохода срок выдачи справки по заявлению составляет до 30 рабочих дней.

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ имеет машиноориентированную форму и предназначена для работодателей, которые отчитываются на бумаге. Новая форма должна ускорить процесс обработки данных, так как позволит автоматизировать сканирование, распознавание и оцифровку полученных справок.

Справка о доходах и суммах налога физического лица в 2022 году состоит из двух частей:

- «Справка о доходах и суммах налога физического лица» включает сведения о налоговом агенте и четыре раздела:

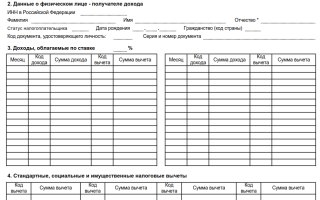

- Раздел 1. «Данные о физическом лице — получателе дохода». Заполните Ф.И.О., ИНН, статус налогоплательщика, код страны, паспортные данные.

- Раздел 2. «Общие суммы дохода и налога по итогам налогового периода». Введите ставку налога, общую сумму облагаемого по ней дохода, выделите налоговую базу, укажите исчисленную и удержанную сумму налога.

- Раздел 3. «Стандартные, социальные и имущественные налоговые вычеты». Укажите код вычета и сумму, дополнительно впишите данные об уведомлении.

- Раздел 4. «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». Укажите сумму дохода, с которого не удержали налог, и саму неудержанную сумму.

2. Приложение к справке «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Укажите номер справки, отчетный год 2021, ставку налога и заполните данные по месяцам. Коды доходов возьмите из приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387, коды вычетов — из приложения 2 к этому же приказу ФНС. Обратите внимание, что стандартные, социальные и имущественные вычеты в приложение не входят, так как они показаны в разделе 3 справки.

Если у сотрудника компании есть доходы, обложение которых осуществляется по иным ставкам, чем 13 %, они отображаются в отдельных разделах. Сумма налога с этих доходов также указывается отдельно.

Порядок заполнения 2-НДФЛ за 2021 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Общая часть — укажите ИНН и КПП налогового агента. ИП и специалисты частной практики указывают только ИНН. В поле «Номер справки» впишите ее уникальный номер в отчетном периоде. В поле «Номер корректировки» укажите 00 для первичной справки, 01 для первой корректирующей справки, 02 для второй и так далее. Для аннулирующей справки указывайте код 99.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2021 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

Раздел 3 — внесите информацию вычетах. Не забудьте указать код уведомления: «1» для имущественных вычетов, «2» — для социальных, «3» — уведомление на уменьшение налога на фиксированные авансовые платежи. Придерживайтесь правил:

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

- Общая сумма дохода — сумма дохода в чистом виде, без учета вычетов и удержаний;

- Налоговая база — показатель строки «общая сумма дохода» за исключением вычетов;

- НДФЛ начисленный — рассчитывается как Налоговая база × Ставка налога;

- Сумма фиксированных авансовых платежей — это тольео для иностранных работников, которые работают по патенту;

- НДФЛ удержанный — сумма, удержанная из доходов налогоплательщика;

- Налог перечисленный — сумма НДФЛ, уплаченная в бюджет за год;

- Излишне удержанный налог — переплата по НДФЛ или излишне удержанная сумма, которую налоговый агент не вернул налогоплательщику.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Справки о доходах и другие документы — в веб-сервисе Контур.Бухгалтерия. Сервис сам составит стправку на основе данных о сотрудниках.

Новые контрольные соотношения по 2-НДФЛ в 2022 году

Так как 2-НДФЛ стала приложением к 6-НДФЛ, контрольные соотношения значительно поменялись. Во-первых, большинство из них стали внутридокументными, так как раньше в основном сравнивали показатели 2-НДФЛ и 6-НДФЛ. Новые соотношения даны в письме от 23.03.2021 № БС-4-11/3759@.

При нарушении контрольных соотношений работодатель получит от налоговой сообщения о выявленных несоответствиях с требованием представить пояснения или внести исправления в течение 5 дней.

Изменения по 2-НДФЛ в 2022 году

Утвержден вычет по расходам на физкультурно-оздоровительные услуги. Новый социальный вычет могут получить граждане и их дети в возрасте до 18 лет, если услуга входит в специальный перечень. При этом ИП или организация, которые ее оказали, тоже должны быть включены в перечень, утвержденный Министерством спорта ( ст. 1 Федерального закона от 05.04.2021 № 88-ФЗ ).

Пересмотрен порядок обложения НДФЛ оплаты (компенсации) путевок. С 1 января 2022 года НДФЛ не будут удерживать, если сотруднику компенсирована стоимость путевки для ребенка, который не достиг 18 лет или 24 лет при очном обучении. Также отменено условие о том, что путевка обязательно должна быть учтена при расчете налога на прибыль, чтобы компенсацию ее можно было освободить от НДФЛ ( ст. 1 Федерального закона от 17.02.2021 № 8-ФЗ ).

Объединение 6-НДФЛ и 2-НДФЛ. Оно действует с отчетности за 2021 год ( пп. «а» п. 19 ст. 2 Закона от 29.09.2019 № 325-ФЗ). Вместо формы 2-НДФЛ налоговые агенты будут прикладывать к расчету 6-НДФЛ справку о доходах и суммах налога физлица. В новом приложении не будет информации о налоговом агенте и отчетном годе. Раздел 3 дополнят несколькими полями для сведений об уведомлениях от инспекции, а вместо поля «Сумма налога, не удержанная налоговым агентом» появится целый новый раздел 4.

Прогрессивная ставка НДФЛ. С 1 января 2021 года введена прогрессивная ставка налога. Если доход налогоплательщика за год не превысил 5 млн рублей, то он облагается по старой ставке 13 %, если превысил — то 650 000 рублей + 15 % с суммы превышения. В 2021 и 2022 году работодатели будут смотреть на каждую налоговую базу, например, отдельно на зарплату и на дивиденды. При соблюдении лимита по каждой из налоговых баз ставка 15% к ней применяться не будет.

Новый порядок расчета НДФЛ с процентов по вкладам. С 1 января проценты по вкладам облагаются НДФЛ 13 %, если они превышают необлагаемый минимум (1 000 000 рублей × ставка ЦБ на 1 января соответствующего года). Налоговая база — превышение суммы дохода над необлагаемой суммой.

Штрафы за нарушения при сдаче Справки о доходах и суммах налога

Несдача справок в составе 6-НДФЛ — основание для привлечения к ответственности по ст. 126 НК РФ за непредставления сведений, необходимых для налогового контроля. Штраф за каждую не сданную вовремя справку составит 200 рублей с организации или ИП. Дополнительный административный штраф в сумме от 300 до 500 рублей может быть наложен на руководителя организации, главбуха или иное должностное лицо (ст. 15.6 КоАП РФ).

Если в справках обнаружат ошибки (например, неверный ИНН, сумму дохода, код и пр.), то организацию или ИП привлекут к налоговой ответственности и выпишут штраф на 500 рублей за каждую неверную справку. Штрафа можно избежать, если подать уточненную справку раньше, чем налоговая найдет ошибку.

Формируйте 6-НДФЛ и распечатывайте справки о доходах в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет. Легко ведите учет, начисляйте зарплату, сдавайте отчетность онлайн и пользуйтесь поддержкой наших экспертов. Первые 14 дней работы — бесплатно.

Ежегодно работодатели готовят отчетность по работникам. Среди обязательных отчетов — форма 2-НДФЛ, которая теперь включена в состав 6-НДФЛ и получила изменения от ФНС. Расскажем об изменениях в бланке, сроках сдачи отчета и порядке заполнения справки.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Где и как получить справку 2-НДФЛ?

Справку 2-НДФЛ можно получить не только у своего работодателя, но и скачать её в личном кабинете налогоплательщика. В каких случаях лучше получить справку у работодателя, а когда — в налоговой, читайте в статье.

Справка 2-НДФЛ — это документ, в котором отражены доходы физического лица и удержанный с них НДФЛ. Справку формируют ваши налоговые агенты (работодатель, брокер и т.д.) за каждый календарный год, в котором у вас был доход.

Где может понадобиться справка 2-НДФЛ? Прежде всего, в налоговой инспекции при представлении декларации 3-НДФЛ с целью получения налоговых льгот, в банке при получении кредита или ипотеки, в соцзащите при оформлении пособий, в суде и т.д.

Данную справку каждый налоговый агент формирует и направляет в налоговую инспекцию не позднее 1 апреля года, следующего за отчётным периодом. То есть справка с доходами за 2019 год должна быть отправлена организацией в налоговую службу не позднее 1 апреля 2020 года.

Инспекция загружает справки в личные кабинеты налогоплательщиков примерно в июне.

Как скачать справку в личном кабинете налогоплательщика?

Чтобы скачать справку 2-НДФЛ, необходимо зайти во вкладку «Мои налоги» и выбрать «Сведения о доходах».

В появившемся окне будет представлена история справок 2-НДФЛ. Вам нужно выбрать год и налогового агента.

Выгружается zip-архив, содержащий файлы форматов XML, p7s и PDF.

Электронная подпись в справке 2-НДФЛ формата PDF встроена непосредственно в документ, а для справки в формате XML она представляет собой отдельный файл формата p7s.

Выгруженную справку в формате PDF можно прикрепить к декларации 3-НДФЛ. Однако учтите, если вы отправляете декларацию также через личный кабинет, то прикрепить zip-архив, справку в форме XML или p7s вы не сможете. В данном случае — только в формате PDF. Однако, как показывает практика, прикреплённого PDF с отметками ФНС достаточно.

Если справка вам необходима, чтобы оформить кредит или ипотеку, то обычно требуется 2-НДФЛ за последние шесть месяцев (либо за фактически отработанное время, но не менее трёх месяцев). Но в ЛКН справку можно скачать минимум за предыдущий год.

Например, вы в августе 2019 года оформляете ипотеку. Банк просит предоставить справку 2-НДФЛ за последние шесть месяцев. В ЛКН данной справки не будет, так как она появится там не раньше июня 2020 года. А значит, в этом случае вам необходимо обратиться к своему работодателю, который может сформировать справку не только за полный календарный год, но и за фактически отработанные месяцы, даже если год ещё не закончен.

Более того, хоть срок действия справки 2-НДФЛ не установлен, так как это отчёт об уже фактически полученных доходах за свершившейся период, большинство банков ограничивает срок её действия до 30 дней. А в выгруженных справках из ЛКН проставлена дата, когда 2-НДФЛ была подана в инспекцию налоговым агентом. То есть в большинстве случаев справка 2-НДФЛ, выгруженная из ЛНК, для банков не подойдёт.

Как получить справку 2-НДФЛ у работодателя?

Чтобы получить справку у работодателя, необходимо оформить заявление, на основании которого вам в течение трёх дней подготовят справку 2-НДФЛ (ст. 62 ТК РФ). Но учтите, что это правило распространяется лишь на работодателей.

Как показывает практика, коммерческие организации приветствуют только справки 2-НДФЛ, выданные работодателем, а госструктуры принимают и 2-НДФЛ, выгруженные из ЛКН.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Будьте в курсе новых публикаций!

Подпишитесь на дайджест «Открытого журнала» и получайте подборку публикаций за неделю.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Инструкция: как заказать справку 2-НДФЛ через Госуслуги

С 01.01.2021 действует новый документ о доходах вместо 2-НДФЛ, прежнюю справку упразднили. Начиная с 2021 года, сведения о заработной плате и суммах налога физлица для ИФНС налоговые агенты предоставляют в виде приложения в составе годового расчета 6-НДФЛ. Работникам на руки выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения обоих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753.

С этой даты стал возможен запрос 2-НДФЛ в ФНС через Госуслуги — для этого необходимо иметь официальный налогооблагаемый доход и авторизоваться в системе.

Для чего нужна информация о зарплате и уплаченных налогах

Сведения о полученных доходах, чаще всего это заработная плата, гражданам требуются в различных ситуациях:

- для получения кредита;

- для оформления пособий;

- для получения визы;

- для оправдания крупных покупок.

Некоторые инстанции в 2021 году самостоятельно взаимодействуют с налоговой службой и способны самостоятельно запросить необходимую информацию для налоговиков, но у кредитных организаций такой возможности чаще всего нет, и будущему заемщику приходится выяснять, как посмотреть справку 2-НДФЛ в Госуслугах.

Можно ли получить сведения о зарплате онлайн

Еще недавно документ о доходах и удержанном с них налоге выдавали только работодатели. Сейчас они продолжают это делать. Но так как информация оцифрована и собрана в единый реестр, налоговые органы тоже получили возможность формировать документы о заработной плате для налогоплательщиков. Но только за тот период, за который уже получили информацию от налогового агента-работодателя. Срок направления данных по каждому налогоплательщику за год — до 1 марта следующего года.

В связи с этим заказать справку 2-НДФЛ через Госуслуги получится только за прошлые периоды. За прошедший год сведения попадут в систему не раньше июля-августа. Если требуется информация за текущий период, необходимо обращаться к работодателю.

Инструкция по получению сведений на портале госуслуг

Алгоритм оформления данных о зарплате через Госуслуги или напрямую через сайт ФНС России простой — необходимо иметь подтвержденный аккаунт на Госуслугах. Далее в разделе «Органы власти» выбираем ФНС России.

В предложенном меню находим опцию «Сведения о доходах физического лица по форме 2-НДФЛ».

Система предложит проверить введенные личные данные. После этого жмем на кнопку «Подать заявление».

После отправки заявления ему присвоят номер и предложат ожидать результат, сколько ждать справку 2-НДФЛ через Госуслуги, в системе не указано, но данные формируются в течение 15 минут. Если у ФНС нет информации за запрашиваемый период, в формировании данных откажут.

В личном кабинете налогоплательщика на сайте ФНС алгоритм похожий. Авторизоваться там разрешается через Госуслуги — под полями для ИНН и пароля есть ссылка «Войти через Госуслуги (ЕСИА)». Рассмотрим порядок действий пошагово:

- Открыть раздел «Мои налоги» на главной странице.

- Найти надпись «Дополнительные сведения», а под ней — кнопку «Сведения о доходах».

- Выбрать налогового агента и период для запроса (справки от каждого работодателя, который выплачивал доход, доступны по ссылкам под его названием).

- Документ в электронном формате формируется сразу, если выбран один из прошлых периодов.

- Скачать документ с данными архивом с усиленной подписью и штампом или обычным файлом без подписи.

Срок изготовления данных о зарплате

Работодатель по требованию работника изготовит сведения о доходах в течение 3 рабочих дней, сколько делается справка 2-НДФЛ через Госуслуги — в течение одного часа с момента подачи заявки. Получить данные через Госуслуги в электронном виде проще и быстрее, чем ожидать изготовления бумажного бланка. Но только за прошлые отчетные периоды. Сведения за текущий календарный год оформляет только работодатель.

Имеет ли юридическую силу справка, полученная на Госуслугах

Справка, подписанная усиленной ЭЦП специалиста ФНС, имеет юридическую силу, аналогичную бумажной. Файл без подписи такой силы не имеет.

Файл со справкой, подписанной ЭПЦ, можно прикрепить к налоговой декларации при получении вычета или отправить в банк для оформления кредита. Без подписи файл пригодится только для справочной информации самому налогоплательщику.

Приложение N 2. Порядок заполнения формы сведений о доходах физических лиц и суммах налога на доходы физических лиц “Справка о доходах и суммах налога физического лица” (форма 2-НДФЛ)

1.1. Сведения о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц представляются налоговыми агентами по форме 2-НДФЛ “Справка о доходах и суммах налога физического лица” (далее – Справка) за налоговый период.

Форма Справки состоит из общей части, раздела 1 “Данные о физическом лице – получателе дохода” (далее – Раздел 1), раздела 2 “Общие суммы дохода и налога по итогам налогового периода” (далее – Раздел 2), раздела 3 “Стандартные, социальные и имущественные налоговые вычеты” (далее – Раздел 3), поля “Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю”, а также Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”.

1.2. Форма Справки заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета.

1.3. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

1.4. Не допускается двусторонняя печать формы Справки на бумажном носителе и скрепление листов Справки, приводящее к порче бумажного носителя.

1.5. При заполнении формы Справки используются чернила черного, фиолетового или синего цвета.

1.6. Каждому показателю формы Справки соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком “.” (“точка”). Для десятичной дроби используются два поля, разделенные знаком “точка”. Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби.

1.7. Заполнение полей формы Справки значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

1.8. Не допускается заполнение Справки отрицательными числовыми значениями.

1.9. При заполнении полей формы Справки с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

1.10. Заполнение текстовых полей формы Справки осуществляется заглавными печатными символами.

1.11. В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

1.12. В случае если для указания какого-либо показателя не требуется заполнение всех знакомест соответствующего поля, то в незаполненных знакоместах в правой части поля проставляется прочерк.

1.13. При подготовке Справки с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 – 18 пунктов.

1.14. При заполнении формы Справки используются коды видов доходов налогоплательщика, коды видов вычетов налогоплательщика, коды видов документов, удостоверяющих личность налогоплательщика (приложение N 1 к настоящему Порядку) и коды форм реорганизации и код ликвидации организации (приложение N 2 к настоящему Порядку).

1.15. Справки в электронной форме формируются в соответствии с форматом представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ “Справка о доходах и суммах налога физического лица” (на основе XML) (Приложение N 3 к настоящему приказу).

1.16. При отсутствии значения по суммовым показателям указывается ноль (“0”).

1.17. В форме Справки заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

1.18. Справка о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей Справки.

1.19. В случае если налоговый агент начислял физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам налога, Разделы 1, 2 и 3 (при необходимости), а также Приложение “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” заполняются для каждой из ставок.

1.20. В форме аннулирующей Справки заполняется заголовок, а также показатели Раздела 1, указанные в представленной ранее Справке. Разделы 2 и 3, а также Приложение “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” формы Справки не заполняются.

1.21. Страницы Справки имеют сквозную нумерацию. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа, например, для первой страницы – “001”, для двенадцатой – “012”.

1.22. В случае если Справка не может быть заполнена на одной странице, заполняется необходимое количество страниц, располагающихся до Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”.

1.23. На второй и последующих страницах, заполняемых при необходимости, в поле “Стр.” формы Справки указывается номер страницы Справки, заполняются поля “ИНН”, “КПП”, “Номер справки”, “Отчетный год”, “Признак”, “Номер корректировки”, “Представляется в налоговый орган (код)”, а также иные необходимые поля Справки. Остальные поля Справки заполняются прочерками.

1.24. В поле “Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю” указывается цифра:

1 – если Справку представляет налоговый агент (правопреемник налогового агента);

2 – если Справку представляет представитель налогового агента (правопреемника налогового агента).

1.25. В полях “фамилия, имя, отчество” и “подпись” указываются фамилия, имя, отчество (при наличии) уполномоченного лица, представившего Справку, и его подпись.

1.26. Поле “Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента (правопреемника налогового агента)” заполняется в случае представления Справки представителем налогового агента (правопреемника налогового агента).

II. Заполнение общей части формы Справки

2.1. В полях “ИНН” и “КПП” указывается: для налоговых агентов – организаций – идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе; для налоговых агентов – физических лиц указывается только ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

2.2. В случае если Справка представляется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

2.3. В случае если Справка представляется правопреемником налогового агента, в данном поле указывается идентификационный номер правопреемника налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно Свидетельству о постановке на учет в налоговом органе.

2.4. В поле “Номер справки” указывается уникальный порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом.

2.5. При представлении корректирующей либо аннулирующей Справки налоговым агентом взамен ранее представленной в поле “Номер справки” указывается номер ранее представленной Справки. При представлении корректирующей либо аннулирующей Справки правопреемником налогового агента взамен ранее представленной Справки налогового агента в поле “Номер справки” указывается номер ранее представленной Справки налоговым агентом.

2.6. В поле “Отчетный год” указывается налоговый период, за который составляется Справка.

2.7. В поле “Признак” проставляется:

цифра 1 – если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее – Кодекс) налоговым агентом;

цифра 2 – если Справка представляется в соответствии с пунктом 5 статьи 226 и (или) пунктом 14 статьи 226.1 Кодекса налоговым агентом;

цифра 3 – если Справка представляется в соответствии с пунктом 2 статьи 230 Кодекса правопреемником налогового агента;

цифра 4 – если Справка представляется в соответствии с пунктом 5 статьи 226 и (или) пунктом 14 статьи 226.1 Кодекса правопреемником налогового агента.

2.8. В поле “Номер корректировки”:

при составлении первичной Справки проставляется “00”;

при составлении корректирующей Справки взамен ранее представленной указывается соответствующий номер корректировки (например, “01”, “02” и так далее);

при составлении аннулирующей Справки взамен ранее представленной проставляется цифра “99”.

2.9. В поле “Представляется в налоговый орган (код)” указывается четырехзначный код налогового органа, в который налоговый агент представляет Справку.

2.10. В поле “наименование налогового агента” при представлении Справки налоговым агентом юридическим лицом либо обособленным подразделением юридического лица указывается сокращенное наименование (в случае отсутствия – полное наименование) организации согласно ее учредительным документам.

В случае представления Справки правопреемником реорганизованной организации в поле “наименование налогового агента” указывается наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

В случае представления Справки физическим лицом, признаваемым налоговым агентом, в поле “наименование налогового агента” указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис.

2.11. В поле “Форма реорганизации (ликвидация) (код)” указывается код в соответствии с приложением N 2 к настоящему Порядку.

В поле “ИНН/КПП реорганизованной организации” указывается соответственно ИНН и КПП реорганизованной организации или обособленного подразделения реорганизованной организации.

В случае если представляемая в налоговый орган Справка не является Справкой за реорганизованную организацию, то поля “Форма реорганизации (ликвидация) (код)” и “ИНН/КПП реорганизованной организации” не заполняются.

Поле “Форма реорганизации (ликвидация) (код)” обязательно для заполнения при заполнении поля “Признак” значением “3” или “4”.

2.12. Поле “ИНН/КПП реорганизованной организации” обязательно для заполнения при заполнении поля “Признак” значением “3” или “4” и при заполнении поля “Форма реорганизации (ликвидация) (код)” значением, отличным от “0”.

2.13. В поле “Код по ОКТМО” указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в “Общероссийском классификаторе территорий муниципальных образований” ОК 033-2013 (ОКТМО). При заполнении показателя “Код по ОКТМО”, под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, признаваемые налоговыми агентами, которые состоят на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

Правопреемник налогового агента указывает код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

2.14. В поле “Телефон” указывается телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента.

VI. Заполнение Приложения “Сведения о доходах и соответствующих вычетах по месяцам налогового периода”

6.1. В Приложении “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” (далее – Приложение к справке) указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной формах, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

6.2. При заполнении формы Справки с признаком 1 или 3 в Приложении к справке указываются в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов.

6.3. При заполнении формы Справки с признаком 2 или 4 в Приложении к справке указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

6.4. Стандартные, социальные и имущественные налоговые вычеты в Приложении к справке не отражаются.

6.5. В полях “Номер справки”, “Отчетный год” и “Ставка налога” указываются соответствующие номер справки, отчетный год и ставка налога, с применением которой исчислены суммы налога, отраженные на соответствующем листе Справки.

6.6. В поле “Месяц” в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

6.7. В поле “Код дохода” указывается код дохода, выбираемый в соответствии с “Кодами видов доходов налогоплательщика”*.

6.8. В поле “Сумма дохода” отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

6.9. По соответствующим видам доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается код вычета, выбираемый в соответствии с “Кодами видов вычетов налогоплательщика” *.

6.10. В поле “Код вычета” указывается код вычета, выбираемый в соответствии с “Кодами видов вычетов налогоплательщика”*. Код вычета указывается при наличии суммы соответствующего вычета.

6.11. В поле “Сумма вычета” отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе “Сумма дохода”.

6.12. По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается ниже соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля “Месяц”, “Код дохода” и “Сумма дохода” напротив таких кодов вычетов и сумм вычетов заполняются прочерками.

* Пункт 1 статьи 230 Налогового кодекса Российской Федерации

- III. Заполнение Раздела 1 “Данные о физическом лице – получателе дохода”

- IV. Заполнение Раздела 2 “Общие суммы дохода и налога по итогам налогового периода”

- V. Заполнение Раздела 3 “Стандартные, социальные и имущественные налоговые вычеты”

- Приложение N 1. Коды видов документов, удостоверяющих личность налогоплательщика

- Приложение N 2. Коды форм реорганизации и код ликвидации организации

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

2-НДФЛ за 2021 год: образец заполнения

Последний раз отчетность по форме 2-НДФЛ необходимо было составить за 2020 год и представить в налоговую до 1 марта 2021 года.

Форма 2-НДФЛ прекратила существование, вместо неё необходимо выдавать “Справку о доходах и суммах налога физического лица”.

Ниже инструкция о том как ранее необходимо было заполнять форму 2-НДФЛ.

Кратко об основных изменениях

Текущая форма включает два листа, в том числе Приложение. Напомним, раньше она состояла из одного листа. К слову, старая форма вовсе не исчезла — теперь она применяется для выдачи работникам организации. А вот в налоговый орган сдавать придется 2-НДФЛ на бланке от 2 октября 2018 года. Именно его и рассмотрим далее.

Также внесли изменения в порядок сдачи формы при реорганизации. «Исходная» компания должна сдать 2-НДФЛ до реорганизации. Если она этого не делает, то обязанность сдачи формы ложится на ее правопреемников. Бывает, что таковых несколько — в таком случае они должны выбрать одного правопреемника, ответственного за отчетность. Положение об этом необходимо включить в передаточный акт или разделительный баланс. Подобный порядок действует также в отношении формы 6-НДФЛ и приложения 2 к декларации по налогу на прибыль.

Прежде чем рассказать о новой форме, напомним основы. 2-НДФЛ составляется в отношении каждого физического лица, который работает в организации или у ИП, а также которому в отчетном периоде выплачивался доход в соответствии с договорами гражданско-правового характера. Основное назначение справки — подтвердить правильность расчета НДФЛ с доходов физических лиц, которым осуществляются выплаты. Налоговые агенты обязаны подать форму также и в том случае, если им не удалось произвести удержание НДФЛ.

Как заполнить новую 2-НДФЛ

Заголовок

Вверху каждого листа справки проставляется ИНН и КПП налогового агента, а также указывается порядковый номер страницы.

В начале первого листа дается информация общего характера. Тут содержатся сведения:

- порядковый номер справки;

- за какой год она составляется;

- признак — цифровой код, означающий основание представления сведения о доходах:

- 1 — НДФЛ с доходов удержан;

- 2 — НДФЛ удержать не удалось;

- 3 — справка подана правопреемником, НДФЛ удержан;

- 4 — справка подана правопреемником, но НДФЛ не удержан.

- 00 — если справка составляется первично;

- 01, 02, 03 и так далее — порядковый номер произведенной корректировки;

- 99 — если справка отменяет ранее представленную.

Раздел 1

В первом разделе представляется информация о физическом лице:

Обратите внимание! Если ИНН неизвестен, поле можно не заполнять. При этом ИФНС не вправе отказать налоговому агенту в приеме 2-НДФЛ (письмо от 22 марта 2018 года № ГД-2-14/562@).

- 1 — налоговый резидент РФ

- 2 — налоговый нерезидент РФ

- 3 — высококвалифицированный специалист-нерезидент

- 4 — участник Госпрограммы по добровольному переселению в Россию соотечественников, нерезидент

- 5 — иностранец либо человек без гражданства, получивший статус беженца или временное убежище в РФ, нерезидент

- 6 — иностранец, работающий в России на основании патента

- Дата рождения.

- Код страны, гражданином которой является физическое лицо. Берется из Общероссийского классификатора стран мира. Код России — 643.

- Код вида документа. Он берется из Требований к оформлению документов, представляемых в регистрирующий орган, утвержденных Приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. Код паспорта — 21.

- Серия и номер удостоверяющего документа, чаще всего паспорта.

Раздел 2

Во втором разделе указываются итоговые данные по доходам и НДФЛ за отчетный период:

- общая сумма дохода физлица

- налоговая база

- ставка налога (обычно 13%)

Обратите внимание! Форма 2-НДФЛ заполняется отдельно по каждой ставке, по которой доход налогоплательщика в течение года облагался НДФЛ.

- исчислил по данным своего учета

- удержал из дохода физического лица

- перечислил в бюджет

- удержал излишне или не смог удержать

Если налог не был удержан (признаки 2 и 4), особенности заполнения будут таковы:

- В строке «Сумма налога исчисленная» отражается сумма начисленного НДФЛ

- В строке «Сумма налога, не удержанная налоговым агентом» — сумма налога, которая не была удержана

- В строках «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» — прочерки

Как заполнять раздел при удержании НДФЛ, показано в примере в конце статьи.

Обратите внимание! В форме не должно быть пустых ячеек — все они должны быть заполнены. Если показателя нет или он короче отведенного поля, в пустых ячейках проставляются прочерки. Что касается отсутствия суммового показателя, то указывается ноль (пример — копейки).

Раздел 3

В третьем разделе необходимо указать информацию о вычетах НДФЛ — стандартных, социальных и имущественных. Работодатель делает вычеты (кроме стандартных) на основании уведомлений из ИФНС, которые предоставляет сотрудник.

В столбцах «Код вычета» указываются коды из Приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387@. В поле «Сумма вычета» отражается сумма по указанному коду. В полях ниже нужно указать параметры налогового уведомления, на основе которого предоставляется вычет. Код вида уведомлений:

- 1 — имущественный вычет

- 2 — социальный вычет

- 3 — уменьшение налога на фиксированные авансовые платежи

Также следует указать номер уведомления, его дату и код ИФНС, которая его выдала.

Если не хватает полей для предоставленных вычетов или было получено несколько уведомлений, то придется заполнить соответствующее количество листов формы. При этом в последующих листах Раздел 1 и Раздел 2 заполнять не нужно. Также в заголовке формы не нужно указывать ОКТМО и телефон, а при заполнении в связи с выдачей нескольких уведомлений — еще и наименование налогового агента. В Разделе 3 на дополнительных листах нужно заполнить такие поля:

- Если не хватило места для вычетов — «Код вычета», «Сумма вычета».

- Если было получено несколько уведомлений — «Код вида уведомлений», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Если уведомления о налоговых вычетах нет, соответствующие поля заполняются прочерками.

Подтверждение достоверности и полноты сведений

Справку может подписать сам налогоплательщик (директор компании, предприниматель) либо его правопреемник, а также доверенное физическое лицо или представитель доверенного юридического лица. В зависимости от того, кто ставит подпись, необходимо указать код:

- 1 — документ подписал сам налоговый агент или правопреемник;

- 2 — это сделал законный представитель.

В следующих трех строках нужно указать фамилию, имя, отчество лица, которое осуществляет подпись справки. Если подписывает справку директор, а сдает в ИФНС бухгалтер, то указывать в этом разделе ФИО бухгалтера не нужно.

Если 2-НДФЛ подписывает доверенное лицо, в нижней строке первого листа нужно указать наименование и реквизиты доверенности.

Приложение

В новой форме 2-НДФЛ также дается информация о доходах и вычетах гражданина с разбивкой по месяцам. Отражаются эти данные в приложении. Здесь нужно указать сумму дохода и вычета (при наличии) за каждый месяц, а также соответствующий им код. При этом стандартные, социальные и имущественные вычеты не указываются.

Месяцы должны указываться в хронологическом порядке. Если в каком-то месяце были разные виды доходов, то его следует указать в нескольких строках (см. пример).

В столбце «Код дохода / Код вычета» нужно указать соответствующий код. Код вычета и его сумма указывается в том случае, если по соответствующему виду дохода предусмотрен вычет либо он подлежит налогообложению не в полном размере. Коды доходов и вычетов следует брать из указанного выше приказа № ММВ-7-11/387@.

Пример заполнения 2-НДФЛ в 2021 году

В молодой фирме ООО «Ромашка» одну из руководящих должностей занимает Иванов Иван Иванович, который одновременно является ее учредителем. Его оклад — 20 тыс. рублей. Помимо этого, в декабре Иванов получил дивиденды в сумме 50 тыс. рублей.

У гражданина Иванова есть ребенок в возрасте 6 лет. Таким образом, он вправе получить стандартный налоговый вычет НДФЛ в размере 1,4 тыс. рублей ежемесячно. Годовой доход Иванова с учетом выплаченных дивидендов составил менее 350 тыс. рублей, поэтому вычет ему предоставляется на протяжении всего года.

Вся информация, необходимая для заполнения в отношении Иванова формы 2-НДФЛ, представлена в следующей таблице.

Таблица. Сведения о доходах и вычетах Иванова для заполнения 2-НДФЛ

Показатель Значение Зарплата ежемесячно (код дохода 2000) 20 000 рублей Дивиденды в декабре (код дохода 1010) 50 000 рублей Вычет НДФЛ на ребенка (код вычета 126) 1 400 х 12 = 16 800 рублей Общая сумма дохода 20 000 х 12 + 50 000 = 290 000 рублей Налоговая база 290 000 — 16 800 = 273 200 рублей Ставка налога (зарплата и дивиденды) 13% Начислено, удержано и перечислено в бюджет НДФЛ 273 200 / 100 * 13 = 35 516 рублей Ниже представлено, как бухгалтер ООО «Ромашка» должен заполнить справку 2-НДФЛ на Иванова Ивана Ивановича (форма начала действовать в 2020 году).

Справка о доходах, которая выдается физлицу по его запросу: инструкция по заполнению

При участии Юлия Бусыгина

Налоговые агенты используют две формы справки. Одна из них имеет неофициальное название «форма 2-НДФЛ». Справки по этой форме нужно представлять в ИФНС (см. «2-НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»). У второй есть только полное наименование: «Справка о доходах и суммах налога физического лица». Она выдается физическому лицу по его заявлению. В настоящем материале дана пошаговая инструкция по заполнению той формы, которая выдается работнику. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

Справка о доходах и суммах налога: общая информация

Начиная с отчетности за первый квартал 2021 года, нужно применять форму, утвержденную приказом ФНС от 15.10.20 № ЕД-7-11/753@ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Прежде использовали бланк, утвержденный приказом ФНС от 02.10.18 № ММВ-7-11/566@. Отметим, что новый вариант полностью идентичен устаревшему.

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 НК РФ. Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

При этом для формы 2-НДФЛ (она сдается в ИФНС) предусмотрен порядок заполнения и представления в налоговые органы (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). На наш взгляд, составлять справки о доходах и суммах налога по запросам работников нужно по тем же правилам, что и форму 2-НДФЛ. Во-первых, так будет проще для бухгалтера. Во-вторых, физлица нередко берут справки, чтобы представить их в инспекцию для получения налогового вычета. Логично предположить, что налоговикам проще проверить документ, оформленный привычным для них способом.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. Согласно статье 5.39 КоАП РФ штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ)

В каких случаях заполняется

По заявлению физического лица (п. 3 ст. 230 НК РФ)

За какой период составляется

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки.

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка.

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета.

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку)

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства

Справку должен выдать арбитражный управляющий

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована

Справку можно получить через личный кабинет налогоплательщика на сайте ФНС России

Правила оформления справки о доходах и суммах налога физлица

В какой форме представляется справка о доходах и суммах налога

Налоговый агент оформляет справку на бумажном носителе. В личном кабинете налогоплательщика на сайте ФНС России можно получить справку в электронном виде, подписанную усиленной квалифицированной электронной подписью

Что не допускается при оформлении справки о доходах и суммах налога

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений

Какими чернилами заполнять

Черного, фиолетового или синего цвета

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк

Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах

Какой шрифт использовать

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк

Что указывать, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям ставится ноль («0»)

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента

Заполнение справки о доходах и суммах налога

Заголовок справки о доходах и суммах налога

Год, за который составляется справка.

Дата (число, номер месяца, год) составления справки. Указывается арабскими цифрами через точку. Пример: 02.06.2020.

Раздел 1 «Данные о налоговом агенте»

Код муниципального образования, на территории которого находится организация или ее подразделение (согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст).

Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Пример: 12445698.

Предприниматели на ПСН ставят код по месту осуществления деятельности.

ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие «частники» ставят код по месту жительства

Контактный телефон налогового агента

Заполняется как организациями, так и предпринимателями.

Если справку сдает правопреемник налогового агента, ставится ИНН правопреемника

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения этого подразделения.

Если справку сдает организация-правопреемник налогового агента, ставится КПП правопреемника

Юридические лица и обособленные подразделения указывают сокращенное наименование (при отсутствии — полное наименование) организации согласно учредительным документам.

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Если отчитывается правопреемник, то указывается наименование реорганизованной организации либо ее обособленного подразделения

Форма реорганизации (ликвидация) код

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Если организация составляет справку в отношении себя самой, поле не заполняется

ИНН/КПП реорганизованной организации

Заполняется правопреемником налогового агента. Указывается ИНН и КПП реорганизованной компании, либо ее обособленного подразделения.

Если организация составляет справку в отношении себя самой, поле не заполняется

Раздел 2 «Данные о физическом лице-получателе дохода»

Фамилия, имя, отчество физического лица согласно документу, удостоверяющему личность, без сокращений. Для указания ФИО физических лиц-иностранцев можно использовать латинский алфавит. Если отчество отсутствует, его можно не указывать

Код статуса физического лица:

– для резидентов РФ (кроме инос- транцев, трудящихся на основании патента) ставится 1;

– для нерезидентов РФ (в том числе для граждан стран, входящих в ЕАЭС) ставится 2;

– для нерезидентов РФ, признаваемых высококвалифицированными специалистами, ставится 3;

– для участников Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не являющихся резидентами РФ, ставится 4;

– для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ, ставится 5;

– для иностранных граждан, работающих в России по найму на основании патента, ставится 6

Дата рождения физического лица (число, месяц, год) указывается арабскими цифрами через точку. Пример: 24.10.1972.

Гражданство (код страны)

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины

При отсутствии у физического лица гражданства, ставится код страны, выдавшей документ, удостоверяющий личность

Код документа, удостоверяющего личность

Код вида документа, удостоверяющего личность, согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика».

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении

Серия и номер документа

Серия и номер документа, удостоверяющего личность. Знак «№» не ставится

Раздел 3 «Доходы, облагаемые по ставке ___%»

В заголовке указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В разделе 3 указываются доходы, начисленные и фактически полученные физическим лицом (в денежной, натуральной форме и в виде материальной выгоды), а также профессиональные вычеты. Другие виды вычетов в данном разделе не указываются.

Код дохода из справочника «Коды видов доходов налогоплательщика» (приложение № 1 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Полная сумма дохода (без налоговых вычетов) по соответствующему коду. Если в отношении дохода предусмотрены профессиональные вычеты, или доход облагается НДФЛ не в полном размере, напротив этого дохода указывается соответствующий код вычета

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Код вычета выбирается из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

По доходам, о которых говорится в ст. 214.1 НК РФ, ст. 214.3 НК РФ и ст. 214.4 НК РФ , для одного кода дохода может быть указано несколько кодов вычета. Тогда первый код вычета отражается напротив кода дохода, а остальные — строками ниже без заполнения полей «Месяц», «Код дохода» и «Сумма дохода».

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Сумма вычета не может превышать сумму дохода.

По доходам, о которых говорится в ст. 214.1 НК РФ, ст. 214.3 НК РФ и ст. 214.4 НК РФ , для одного кода дохода может быть указано несколько кодов вычета. Тогда первая сумма вычета отражается напротив кода дохода, а остальные — строками ниже. В полях «Месяц», «Код дохода» и «Сумма дохода» ставятся прочерки

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

Код соответствующего вычета из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@). Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Сумма вычетов по указанному коду. Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Данные о начисленных суммах налога указываются в полных рублях: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (см. «Минфин: данные о начисленных суммах налога в справках 2-НДФЛ за 2015 год должны быть округлены до полных рублей»).

Общая сумма дохода

Общая сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4

Налоговая база, с которой начислен НДФЛ. Равняется разнице между суммой, указанной в поле «Общая сумма дохода», и общей суммы вычетов, отраженных в разделах 3 и 4 справки. Если сумма вычетов превышает сумму дохода, указывается «0.00».

Сумма налога исчисленная

Общая сумма начисленного НДФЛ

Сумма фиксированных авансовых платежей

Сумма фиксированных авансовых платежей, на которую уменьшается начисленный НДФЛ

Сумма налога удержанная

Общая сумма удержанного НДФЛ

Сумма налога перечисленная

Общая сумма перечисленного НДФЛ

Сумма налога, излишне удержанная налоговым агентом

Не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился

Сумма налога, не удержанная налоговым агентом

Сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном году

Заключительная часть справки

Налоговый агент (ФИО)

Указывается полностью фамилия, имя, отчество (при наличии) физического лица, составившего справку