Факторы инвестиционной привлекательности недвижимости

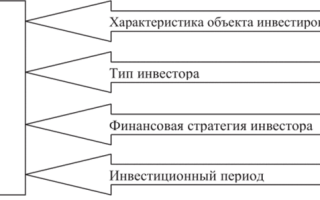

Оценка инвестиционной привлекательности объекта инвестирования стоит на первом месте при принятии того или иного решения участником рынка недвижимости. Можно обозначить четыре группы факторов, влияющих на инвестиционную привлекательность объектов недвижимости (рис. 2.2).

Первая группа факторов – характеристика объектов инвестирования, которая учитывает специфические особенности объекта, делающие его с точки зрения рынка более или менее интересным для инвестора:

- – техническое состояние объекта – неудовлетворительном физическом состоянии объекта размер формируемого на капитальный ремонт фонда способен снизить инвестиционную привлекательность объекта;

- – размер коммунальных платежей – значительные коммунальные платежи снижают привлекательность объекта;

- – оборачиваемость арендаторов – значительный риск смены арендаторов снижает интерес к объекту инвестирования;

- – ожидаемая капитализация – возможное падение цены объекта и его доходов снижает его инвестиционную привлекательность.

Вторая группа факторов – тип инвестора (физическое или юридическое лицо) отражается на его налогообложении, стоимости привлечения ресурсов и др.

Третья группа факторов – факторы, характеризующие финансовую стратегию инвестора: соотношение между собственным

и заемным капиталом, стоимость финансирования по фиксированной или гибкой процентной ставке, период финансирования и др.

Четвертая группа факторов – продолжительность инвестирования и операционной деятельности способна как повышать, так и уменьшать инвестиционную привлекательность объекта инвестирования.

Рис. 2.2. Факторы инвестиционной привлекательности недвижимости

Как и любой иной рынок, рынок недвижимости подвергается постоянным инвестиционным корректировкам в ответ на изменяющийся спрос и предложение. Можно обозначить четыре фазы циклического развития рынка недвижимости: спад, оживление, подъем, избыток предложения – и соответствующие инвестиционные стратегии (табл. 2.2).

Правильное определение продавцом или покупателем фазы, на которой находится рынок недвижимости, позволит принять адекватное инвестиционное решение. Однако отечественный и международный опыт показывает, что интенсивнее всего участники рынка недвижимости финансируют инвестиционностроительные проекты и приобретают доходную недвижимость именно на фазах подъема и избытка предложения на рынке, что неуклонно ведет к формированию так называемых «ценовых пузырей».

Фазы развития рынка недвижимости

Рыночная стратегия инвестора

Активность продаж низкая. Строительство практически не осуществляется. Цена аренды и сделок снижается вплоть до достижения «дна». При снижении темпов падения цены недвижимости достигается нижний предел

Просчитывать «дно» на рынке недвижимости и приобретать объект недвижимости в этот момент.

Реализацию объекта осуществлять в другой фазе развития рынка

Рынок стабилизируется: цена на недвижимость восстанавливается, свободные избыточные арендные площади поглощаются. Спрос приближается к предложению

Целесообразнее рассматривать варианты развития недвижимости (инвестиционные, инновационные проекты)

Рост арендных ставок, цены недвижимости. Полная загруженность арендуемых площадей. Активная строительная деятельность

Предпочтительнее реализовать объект недвижимости на сторону

Рынок переполняется: темпы роста цен снижаются, активность продаж замедляется, процент незанятых площадей растет. Повое строительство продолжается, т.к. девелоперы и кредитные организации «не чувствуют» рынка, либо завершаются проекты

Избегать сделок с недвижимостью

Рост экономики обычно сопровождается структурными сдвигами:

- 1. Наблюдается снижение доли товаров первой необходимости и рост доли товаров длительного пользования и роскоши в структуре потребления, а также уменьшение доли сбережений в структуре использования доходов.

- 2. Рост импорта опережает рост экспорта, вызывает сокращение профицита торгового баланса.

- 3. Происходит изменение структуры инфляционных процессов (рост цен активов ускоряется, а темпы инфляции потребительских цен сохраняются на прежнем уровне).

В результате население активно кредитуется, а коммерческие банки охотно предоставляют кредиты на приобретение недвижимости, финансовых активов, рассматривая рост доходов гарантией платежеспособности заемщиков и нс учитывая реальную и потенциальную платежеспособность заемщиков. Послабление требований к заемщикам способствует значительному росту ипотечного кредитования, снижению качества кредитного портфеля коммерческих банков и приводит к накоплению объемов просроченной задолженности, обесцениванию залогов и, в конечном счете, падению рынка недвижимости. Именно такая ситуация с ипотекой в США в 2008 г. стала спусковым курком для начала мирового кризиса.

В связи с этим интересным вопросом является идентификация зарождения, развития и лопания «ценовых пузырей». Природа возникновения «ценовых пузырей» на рынке недвижимости в настоящее время остается до конца не раскрытой, однако в работах российских экономистов утверждается, что в основе пузырей лежит накопленная ошибка в поведении экономических агентов относительно реальной стоимости недвижимости. Ценовой пузырь – это многофакторное явление на рынке недвижимости, при котором наблюдается превышение темпа прироста стоимости недвижимости над обеспеченным платежеспособным спросом [26]. Проведенные Стерником Г.М., Стерником С.Г. исследования на рынке жилья г. Москвы позволили выделить десять типов рынков недвижимости в зависимости от следующих параметров:

- – темп роста цен на рынке жилья;

- – темп роста доходов населения;

- – эластичность цены жилья по доходам;

- – длительность периода наблюдения.

Также в работе этих авторов были даны характеристики двух видов «ценовых пузырей»:

- 1. «Ценовой пузырь» назревающий (перегрев первого рода) – это пузырь, который назревает и самостоятельно рассасывается под влиянием долгосрочных тенденций роста цен на развивающемся рынке недвижимости:

- – темп роста цен на рынке жилья > 100 %;

- – темп роста доходов населения > 100 %;

- – эластичность цены жилья по доходам > 1;

- – период наблюдения – среднесрочный.

- – темп роста цен на рынке жилья > 100 %;

- – темп роста доходов населения > 100%;

- – эластичность цены жилья по доходам > 2;

- – период наблюдения – долгосрочный.

В мировой практике широко известен индекс USB ценового пузыря, который состоит из шести подиндексов, которые учитывают следующие характеристики:

- – отношение между ценой купли-продажи недвижимости и стоимостью аренды;

- – связь между ценами на недвижимость и доходами населения;

- – отношение темпов цен на недвижимость к инфляционным изменениям;

- – отношение между ипотечной задолженностью и доходами;

- – отношение между объемами строительства и ВВП;

- – доля ипотечных кредитных заявок, поданных в USB в общем количестве заявок.

В зависимости от полученного значения индикатора (индекса USB) устанавливается тип рынка недвижимости, в частности, при его значении свыше 2 признается сформировавшийся «ценовой пузырь».

Мифы и реальность инвестиций в отельную недвижимость

Гостиничные объекты в Российской Федерации не входят в топ по популярности среди инвесторов, и происходит это по разным причинам. Сейчас можно уже констатировать, что нынешний кризис негативно повлиял на финансовые результаты отелей, хотя все предыдущие годы этот рынок отличал стабильный рост трафика, увеличение популярности ключевых центров туризма, рост цен на размещение, активность международных гостиничных операторов и локальных управляющих компаний, открытие новых качественных объектов размещения в самых разных сегментах.

С чем же связана недостаточная инвестиционная привлекательность этого сегмента недвижимости? Эксперты отмечают нестабильность входящего денежного потока, особенно в условиях неопределенной пандемической обстановки, и значительный объем затрат в инвестиционной фазе для появления и запуска качественного средства размещения, и высокие объемы оборотных средств в операционном периоде, не позволяющие сформировать финансовые запасы.

Как правило, крупные инвесторы, владеющие одним или несколькими крупными отелями под локальными или глобальными брендами, основную доходность получают от других активов своего портфолио, и, в случае возникновения форс-мажорных ситуаций, адекватно оценивают риски появления убытков и вливания дополнительных денежных средств для поддержки гостиничных активов. Не секрет, что сроки окупаемости и рентабельность крупных отелей высокого сегмента в Москве, Санкт-Петербурге и других городах РФ находятся за пределами горизонтов, характерных для других видов коммерческой недвижимости (складов, офисов, торговых центров), и вряд ли такие цифры смогут привлечь большое количество новых инвесторов, особенно в нынешних волатильных условиях.

Сроки окупаемости и рентабельность крупных отелей высокого сегмента находятся за пределами горизонтов, характерных для других видов коммерческой недвижимости

Тем не менее на рынке с определенной периодичностью появляются новые гостиничные объекты, строятся и открываются отели под локальными и международными брендами в сегментах от мидмаркета до люкса. Помимо прочего, этот факт может говорить об определенном переосмыслении инвесторами качественных гостиничных объектов в топовых локациях с понятной структурой управления.

Тренды на рынке отельной недвижимости

Здесь следует выделить следующие тренды, обозначающие нынешнюю ситуацию с гостиничными объектами, рынком туризма и гостеприимства и дальнейшими перспективами:

- Устойчивый рост на рынке сервисных апартаментов в сегментеaffordablelivingв крупных городах — управляющие компании и застройщики, ранее проявлявшие осторожность к такого рода объектам, активно развивают компетенции в этой нише и наращивают портфолио проектов.

- Выход на рынок бутиковых отелей класса люкс, совмещенных с жилыми резиденциями под мировыми брендами — прежде всего в топ-локациях Москвы, с прогнозами на появление таковых в Санкт-Петербурге и Сочи. На данный момент в Москве на разных стадиях реализуются Fairmont на Тверской ул. (отель на 165 номеров и 43 апартамента), Raffles на Варварке у парка «Зарядье» (153 номера в рамках многофункционального комплекса с апартаментами), Mandarin Oriental на Якиманке (109 резиденций, включая пентхаусы и мезонеты), Bvlgari на Большой Никитской ул. (65 номеров и 14 резиденций). Проекты компактные, капитальные затраты на них очень высоки, участие международных брендов также является весомой статьей расходов, однако внушительный платежеспособный спрос на недвижимость такого рода обеспечивает им популярность инвесторов. Несмотря на кризисные явления как локального, так и глобального характера, приобретение статусных объектов состоятельными покупателями устойчиво растет, и эта тенденция сохранится и в перспективе.

- Гостиничные объекты в рамках многофункциональных центров, где, помимо непосредственно номерного фонда, входящий денежный поток может формироваться за счет точек общественного питания, extended stay апартаментов, ритейла, фитнеса и СПА, индустрии развлечений, коворкингов и т.д. Это привлекает больший поток потребителей за счет развитой инфраструктуры и сервиса, таким образом помогая снижать риски операционных убытков в случаях, когда номерной фонд генерирует недостаточно выручки. Одним из примеров в Санкт-Петербурге может служить комплекс Valo Hotel City на Бухарестской ул. (включающий в себя отель Mercure 4* на 160 номеров и 320 резиденций, апартаменты для длительного проживания, рестораны и кафе, фитнес-центр и пр.), а также комплекс апарт-отель YE’S на ул. Марата (в его составе — более 1000 апартаментов с разными сроками проживания, полноформатный ресторан и фудхолл, бизнес-центр, фитнес-клуб, паркинг и т.д). Анализируя операционные показатели таких объектов за последний период, можно сделать вывод об их конкурентных преимуществах по сравнению с классическими отелями и, соответственно, более позитивных инвестиционных результатах для инвесторов как на данный момент, так и в перспективе.

- Заметное оживление по гостиничным объектам на курортных локациях – Краснодарском крае, Республике Крым, Калининградской области. В силу известных ограничений по выезду за рубеж и мощному туристическому потоку в эти локации стала очевидна нехватка качественного гостиничного фонда, и многие застройщики и управляющие компании позитивно оценивают инвестиционный потенциал новых средств размещения и ведут здесь активную девелоперскую деятельность. Так, один из глобальных гостиничных операторов Accor (владеет брендами Ibis, Mercure, Novotel, Adagio, Movenpick, Pullman и т.д.) анонсировал запуск крупного гостиничного кластера на 1500 номеров в Анапе, а также представил инвесторам крупный апарт-отель Adagio Le Rond в Дагомысе на 458 апартаментов со всей необходимой сервисной инфраструктурой. Следует отметить, что в текущий период стоимость недвижимости на побережье Краснодарского края ажиотажно высока, в связи с чем инвесторам, интересующимся данной локацией, необходимо принимать во внимание качественные параметры приобретаемых объектов, в том числе профессиональный формат управления и сервисные преимущества по сравнению с классической жилой недвижимостью.

- Устойчивый спрос на загородные объекты гостеприимства в пределах транспортной доступности от Москвы и Санкт-Петербурга, который был сформирован за последние полтора года в условиях ограниченного передвижения, также демонстрирует определенный потенциал для инвесторов. Лишившись возможности путешествовать за рубеж, платежеспособные гости открыли, вернее, заново открыли для себя такие точки притяжения с качественным размещением, часто вблизи водоемов или побережий, локальной гастрономией, туристическими активностями, ремеслами, достопримечательностями и историческим бэкграундом. К примеру, небольшие отели и апарт-отели Ленинградской области, Республики Карелия, приуроченные к побережьям Ладожского озера и Финского залива, предлагающие разнообразные виды размещения (номера, дуплексы, отдельные коттеджи, таунхаусы) и досуга, пользовались очень высокой популярностью у гостей, и средняя стоимость проживания там возросла очень значительно; этот спрос имеет высокую вероятность к сохранению и в перспективе, повышая интерес инвесторов к таким объектам.

Отдельного упоминания заслуживают здесь загородные объекты с санаторно-курортной направленностью, в нынешних условиях их популярность стремительно взлетела, и можно ожидать появления новых объектов в этой нише с позитивно оцениваемой доходностью.

Инвестиционная привлекательность

Экспертное сообщество сейчас обсуждает инициативы Правительства РФ, связанные с развитием туризма в таких регионах как Байкал, Алтай, Камчатка и др., и принятием федеральных и региональных целевых программ под эту задачу. С точки зрения инвестиционных перспектив, нам кажется преждевременным говорить о каком-либо существенном увеличении качественных средств размещения в этих регионах, поскольку для создания постоянного и объемного туристического потока необходимо решить вопросы прежде всего транспортной доступности этих регионов, создания современной инфраструктуры, на базе которой и смогут появиться и развиваться гостиничные объекты соответствующего уровня. Также до сих пор не решен вопрос с налогообложением объектов отрасли, и это очень существенно снижает рентабельность гостиничных активов.

В целом следует отметить, что, как и любой другой инвестиционный инструмент, гостиничные объекты требуют тщательного, взвешенного анализа и подхода. Не обладая ярко выраженной инвестиционной привлекательностью и быстрым сроком окупаемости по сравнению с другими видами коммерческой недвижимости и классическим жильем, гостиничные форматы будут интересны прежде всего в долгосрочных стратегиях, для диверсификации инвестиционного портфеля и хеджирования рисков по другим инструментам.

Важно, что конкурентное преимущество качественного гостиничного актива обеспечивается прежде всего локацией, грамотной моделью управления, уровнем сервиса и безопасности гостей, и это позволяет такому активу быть рентабельным в операционном периоде, окупаемым в разрезе капитальных затрат и доходным в долгосрочной перспективе.

Увеличение числа грамотных инвесторов, работающих с гостиничными активами в РФ, позволит решить главную задачу конкурентоспособности отечественной сферы гостиничного бизнеса

Увеличение числа грамотных инвесторов, работающих с гостиничными активами в РФ, позволит решить главную задачу конкурентоспособности отечественной сферы гостиничного бизнеса – переход от преобладающих сейчас на рынке мини- и микро-гостиниц, управляемых зачастую кустарно и с нестабильным финансовым результатом, к качественным гостиничным объектам, грамотно построенным, профессионально управляемым, обеспечивающим стабильный сервис для гостей и достойный доход для своих инвесторов.

Эффективным инструментом по управлению недвижимостью, в том числе и отельной, является закрытый паевой инвестиционный фонд, который можно сформировать, обратившись к надежной и проверенной УК. ТКБ Инвестмент Партнерс (АО) работает с ЗПИФ с 2003 года. За это время компания накопила богатый опыт работы с широким спектром активов. Среди них – акции и долговые ценные бумаги, доли в уставных капиталах ООО, жилая и коммерческая недвижимость, земельные участки, права из договоров участия в долевом строительстве жилых и многоквартирных домов.

Автор: Артем Клыков, MBA, PhD, эксперт гостиничной индустрии, преподаватель Международного университета SWISSAM

Статья отражает мнение автора и может не совпадать с мнением ТКБ Инвестмент Партнерс (АО). Данный материал не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ТКБ Инвестмент Партнерс (АО) не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале.

Свежие записи

Контакты

E-mail: info@tkbip.ru

Адрес: Российская Федерация, 191119, Санкт-Петербург, ул. Марата, д. 69-71, лит. АТКБ Инвестмент Партнерс

О компании

ТКБ Инвестмент Партнерс (АО) – одна из крупнейших управляющих компаний на российском рынке управления частным и корпоративным капиталом с рейтингом максимальной надежности от ведущего российского рейтингового агентства RAEX («Эксперт РА»).

Аренда и покупка недвижимости в Карлсруэ

Красивая вилла расположена в одном из лучших районов Марбельи и предлагает панорамные виды на море. Вилла имеет большой участок с бассейном и парковкой. Новый сад ухожен и оснащен системой автополива…

Квартира в Бечичи, Будва, Черногория

Продажа квартиры с одной спальней и прекрасным видом на море, расположенная в современном комплексе Sunset в Бечичи, Будва, Черногория.Комплекс, расположенный всего в 600 м от моря, имеет полностью з…

Комфортабельная студия с террасой и видом на море в элитном жилом комплексе с бассейном, недалеко от пляжа, Чалонг, Таиланд

Уютные меблированные апартаменты с современной отделкой, видом на море, террасой и парковочным местом в комфортабельном жилом комплексе с высококачественными услугами, бассейном, спа, ухоженными зелё…

Индексы рынка недвижимости как основной инструмент оценки рыночной конъюнктуры

Недвижимость не является биржевым товаром, т.к. все квартиры различны, и их непросто привести к «общему знаменателю». Поэтому традиционная методика расчета фондовых индексов требует модернизации для применения к рынку недвижимости.

Технология выделения из всего множества разнообразных квартир так называемого однородного «ядра», позволяющая рассматривать все квадратные метры в качестве единообразного товара, является уникальной особенностью системы индексов рынка недвижимости. Благодаря ей происходит переход от «средней температуры по больнице» – статистически неустойчивой средней цены квадратного метра, к индексу стоимости – плавно меняющейся величине, определяемой общими тенденциями рынка.

В таком контексте индекс стоимости становиться схожим с фондовыми индексами – его величина не отражает цены на какую-то конкретную квартиру и не является ориентиром для оценки. Индекс стоимости определяет величину единицы измерения на рынке жилья. Например, при умножении на полное число квадратных метров в городе она показывает полную стоимость жилого фонда, при умножении на годовой объем продаж квадратных метров – оборот квартирного рынка

Но наиболее важное значение имеет даже не величина индекса стоимости, а ее изменение, которое, как и изменения всех фондовых индексов, является показателем общерыночных тенденций к повышению или понижению

Суть технологии выделения однородного «ядра» сводится к следующему. С математической точки зрения каждая квартира есть точка в N-мерном пространстве, в котором каждое измерение суть один из параметров квартиры, например общая или жилая площадь, размер кухни или расстояние до метро. Все множество квартир представляет собой некое «облако», в центре которого группируются квартиры с типовыми параметрами, а на периферии – с крайне нестандартными

Важной особенностью жилого фонда Москвы является тот факт, что большинство квартир находится в типовых домах и имеет очень схожие характеристики. Даже в современных домах, построенных по индивидуальным проектам, параметры квартир во многом напоминают стандартные типовые планировки с незначительными изменениями

К нестандартным объектам, как правило, относятся малогабаритные квартиры гостиничного типа, элитное жилье, квартиры в старых домах начала 20 века и некоторых сталинских домах.

Наглядно это означает, что описанное выше «облако» квартир имеет четко выраженное ядро и скудную периферию. Типичное распределение по одному из параметров представляет собой так называемое распределение Гаусса. Большинство объектов группируется в узкой центральной области с минимальным «разбросом» параметров, в то время как существенно нестандартных квартир значительно меньше. Примечательным образом в этой ситуации срабатывает известное эмпирическое правило «20/80» – 80% квартир расположено в области, соответствующей 20% доле от полной амплитуды разброса параметра.

Отсечение периферии позволяет выделить однородное «ядро квартир», к которому принадлежит около 80% всего множества. Как указывалось выше, эти квартиры незначительно отличаются по своим (прежде всего основным) параметрам. Поэтому при моделировании любых разумных изменений в составе множества в пользу квартир того или иного типа, происходят очень незначительные изменения в его стоимости. Поэтому систематический рост цены всего множества может определяться только общими изменениями на рынке, а не статистическими изменениями состава этого однородного множества. Удельная цена единицы (одного квадратного метра) однородного множества квартир и есть индекс стоимости жилья.

Ни один хозяин собственности не может оставаться равнодушным к ее стоимости. Тем более если речь идет о наиболее дорогом товаре – недвижимости. Владелец маленькой квартиры или хозяин просторных апартаментов, инвестор тысяч квадратных метров жилья или владелец отдельного здания одинаково обеспокоены сохранностью своих вложений, определяемых состоянием рынка. Рост цен может сделать их богаче в равной пропорции, также как их падение – разорить. Индекс стоимости является наиболее удобным инструментом, позволяющим регулярно проводить мониторинг уровня цен на недвижимость.

Зачем и как проводить оценку эффективности инвестиционного проекта

При поиске инвесторов или лучших условий кредитования компании может потребоваться проведение оценки инвестиционной привлекательности проекта.

Оценка инвестиционной привлекательности проекта — задача для опытных специалистов.

Оценка инвестиционной привлекательности проекта может помочь в разработке новых стратегий управления и развития компании.

Проведение оценки инвестиционных проектов лучше доверить независимому консультанту, чтобы исключить личную заинтересованность в деятельности компании.

Без оценки бизнеса обычно не проводится ни одна серьезная операция по купле-продаже имущества, кредитованию, страхованию, налогообложению.

- оценка активов;

- оценка движимого имущества;

- оценка интеллектуальной собственности;

- оценка объектов недвижимости.

Для чего нужна оценка эффективности инвестиционного проекта и какие методы существуют для ее проведения? В реальной ситуации проблема инвестирования в тот или иной проект может быть весьма непростой. Исследования зарубежной практики принятия инвестиционных решений показывают, что в большинстве западных компаний применяют несколько методов инвестиционной оценки, и при этом нередко используют их не как немедленное руководство к действию, а как информацию для размышления.

Задачи оценки эффективности инвестиционного проекта

В понятие эффективности инвестиционного проекта обычно вкладывают степень его соответствия целям и интересам участников инвестирования. Для того чтобы определить эту степень и используется оценка, при этом проект может быть оценен сразу по двум показателям:

- его эффективность в целом — общественная (социально-экономическая) и коммерческая (финансовая);

- эффективность участия в проекте — оценка проводится для определения реализуемости проекта и заинтересованности в этом всех участников.

Сама оценка проекта базируется на нескольких основополагающих принципах:

- Рассмотрение и анализ проекта на всех этапах жизненного цикла — от предынвестиционного этапа до завершения проекта.

- Обоснованность прогнозов финансовых потоков для всего расчетного периода.

- Сопоставимость условий сравнения разных проектов для выбора оптимального решения.

- Максимальность и положительность эффекта от реализации проекта.

- Учет временного фактора.

- Учет будущих финансовых затрат и поступлений.

- Учет наиболее существенных последствий от реализации проекта.

- Учет интересов всех участников проекта.

- Оценка влияния инфляции.

- Оценка влияния рисков реализации.

Целью оценки инвестиционных проектов является исчерпывающий ответ на три основных вопроса:

- какова рентабельность инвестиции;

- каковы сроки окупаемости проекта;

- каковы риски проекта.

Грамотно проведенная инвестиционная оценка проекта позволяет:

- оценить реальную потребность в инвестировании и наличие необходимых для этого условий;

- выбрать оптимальные инвестиционные решения;

- выявить факторы, способные оказать влияние на фактические итоги инвестирования и скорректировать их действие;

- оценить приемлемые параметры риска и доходности;

- разработать мероприятия по постинвестиционному мониторингу.

На заметку

Для оценки инвестиционной привлекательности проектов, претендующих на получение господдержки, разработана Методика расчета показателей и применения критериев эффективности региональных инвестиционных проектов, утвержденная приказом Минрегиона РФ от 30 октября 2009 года № 493.Оценка инвестиционной привлекательности проекта необходима компании в следующих случаях:

- При поиске инвесторов.

- При выборе наиболее эффективных условий кредитования или инвестирования.

- При выборе условий страхования рисков.

Чаще всего наиболее заинтересованным в проведении инвестиционной оценки лицом является сам инвестор.

Выбор одного конкретного инвестиционного проекта в некоторых случаях может себя не окупить. Нередко возникают ситуации, в которых решение о выборе должно приниматься в условиях, когда на рассмотрении имеется несколько проектов. В этом случае оценка применяется:

- для определения эффективности независимых инвестиционных проектов, когда решение о принятии или отклонении одного не влияет на решение о принятии другого;

- для определения эффективности альтернативных или взаимоисключающих друг друга проектов (сравнительная эффективность), когда принятие одного из них автоматически исключает принятие другого.

Существуют методы, которые позволяют делать выводы, расчеты и разработки не только по возможным сценариям развития одного проекта, но и выбирать оптимальный их набор из множества вероятных проектов.

Этапы процедуры

Оценка эффективности инвестиционного проекта состоит из нескольких этапов:

- Этап 1. Определение целей и назначения инвестиционного проекта. В общем случае цель инвестиционного проекта заключается в определении общих инвестиционных и производственных издержек, определении привлекательности проекта с точки зрения инвесторов, выявлении финансовой состоятельности компании, оценке риска инвестиций и обосновании целесообразности участия в проекте инвесторов и партнеров.

- Этап 2. Анализ издержек. Этот этап состоит из двух групп мероприятий, направленных на анализ как инвестиционных издержек, так и издержек производства, включая их расчет и составление смет, распределение финансирования по стадиям проекта и сравнительный анализ рентабельности.

- Этап 3. Оценка эффективности инвестиций. В первой части этапа проводится расчет показателей эффективности проекта в целом, а во второй — анализ эффективности участия в проекте, включающий определение состава участников и выбор схемы финансирования проекта. Первая часть оценки может отражать социальные последствия реализации проекта, а также его финансовые последствия для федерального и регионального бюджетов, в том случае, если они задействованы.

- Этап 4. Формирование стратегии финансирования. Подразделяется на несколько подэтапов, включая выявление источников финансирования, состава потенциальных инвесторов, условий их привлечения, обоснование выбора схемы инвестирования, выявление последствий его реализации, расчет сводного потока денег для финансирования всех затрат по проекту.

Результаты оценки инвестиционного проекта отражаются в бизнес-плане.

Показатели оценки эффективности инвестиционного проекта и методы их расчета

Оценка эффективности инвестиций дается в форме заключения на основе анализа показателей эффективности. На практике существует несколько методов оценки привлекательности инвестиционных проектов, а значит, и несколько основных показателей, представляющих собой некий набор индикаторов. В этот набор входят показатели финансовой и экономической оценки эффективности инвестиций, показатели оценки их социальной эффективности, показатели оценки инвестиционного потенциала компании и система оценки рисков. Каждый метод в основе имеет один и тот же принцип — в результате реализации проекта компания должна получить прибыль, при этом различные показатели дают возможность охарактеризовать инвестиционный проект со всех сторон и отвечают интересам различных групп лиц, участвующих в инвестиции.

На практике обычно применяется две группы методов оценки, с помощью которых и определяются перечисленные показатели.

Статические методы оценки

Другое их название — простые или традиционные. В их основе лежит «Типовая методика определения экономической эффективности капитальных вложений», разработанная еще в советское время. Она не потеряла своей актуальности и сегодня, поскольку методы очень просты в исполнении и при этом дают возможность получить наглядную картину эффективности инвестиции, особенно на первом этапе оценочных работ.

Срок окупаемости инвестиций (Payback period, PP). Это период, за который вновь построенное или модернизированное предприятие способно возместить вложенные в него инвестиции за счет прибыли, получаемой от его хозяйственной деятельности, или то время, которое необходимо, чтобы доходы от эксплуатации стали равны первоначальным инвестициям.

Экономический смыл показателя заключается в определении срока, за который инвестор сможет вернуть вложенный капитал. Срок окупаемости рассчитывается, по формуле, при этом необходимо знание таких показателей, как величина первоначальных инвестиций и ежегодные или ежемесячные поступления, являющиеся результатом реализации проекта.

При расчетах по этому методу оперируют только статическими данными и недисконтированными суммами без учета инфляции, налоговой нагрузки, амортизационных отчислений.

Коэффициент эффективности инвестиций (Account rate of return, ARR). В планово-централизованной экономике по всем отраслям промышленности были утверждены нормативные коэффициенты капитальных вложений. В условиях рынка за него обычно принимают процентную ставку за долгосрочный банковский кредит. Инвестор, вкладывая свои деньги, рассчитывает получить прибыль на один рубль инвестиций не меньше, чем составляет такая процентная ставка.

Рассчитать ARR можно несколькими способами:

- путем деления среднегодовой прибыли на среднюю величину инвестиций (в процентах);

- путем деления среднегодовой прибыли на среднюю величину инвестиций с учетом остаточной или ликвидационной их стоимости.

Статические методы инвестиционной оценки не лишены и недостатков. Главный из них в том, что они не учитывают фактор времени, а для расчетов берутся несопоставимые величины — сумма инвестиции в текущей стоимости и прибыль в будущей стоимости. Это существенно искажает результаты расчетов, завышая сроки окупаемости и занижая коэффициент эффективности.

Динамические методы

Эта группа методов отличается сложностью и необходимостью учитывать большое количество разных аспектов. Обычно их используют для оценки инвестиционных проектов большой длительности, требующих дополнительных вложений по ходу их реализации.

Важно!

При использовании динамических методов важной составляющей является поиск ставок дисконтирования, которые позволяют привести доходы и расходы к значениям, приближенным к реальным. Дисконтирование — это процесс пересчета будущей стоимости денежного потока в текущую. При выборе ставки дисконтирования нужно учитывать инфляцию, стоимость всех источников средств для инвестиций и возможные показатели рисков.Чистый дисконтированный доход (Net present value, NPV). Этот показатель отражает непосредственное увеличение капитала компании, поэтому для акционеров он является наиболее значимым. Положительное значение NPV является критерием принятия инвестиционного проекта. В том случае, если необходимо сделать выбор из нескольких проектов, предпочтение отдается проекту с большей величиной NPV. Величина чистого дисконтированного дохода рассчитывается как разность дисконтированных денежных потоков расходов и доходов, производимых в процессе реализации проекта за расчетный период. Для расчета необходимо знать величину первоначальных инвестиций, денежный поток от реализации инвестиций в определенный момент времени, шаг расчета (месяц, квартал, год) и ставку дисконтирования.

Отрицательное значение NPV говорит о нецелесообразности принятия решения об инвестировании.

Индекс рентабельности инвестиции (Profitability index, PI). Под этим показателем понимают отношение текущей стоимости денежного притока к чистой текущей стоимости денежного оттока с учетом первоначальных инвестиций. В расчетной формуле используются такие значения, как инвестиции предприятий, денежный поток предприятия в момент времени, ставка дисконтирования и сальдо накопленного потока.

Если при расчете значение PI больше единицы, то проект следует принять, если меньше — отвергнуть. Критерий имеет значение при выборе проекта из нескольких с одинаковыми показателями NPV, но с разными объемами требуемых вложений.

Внутренняя норма рентабельности (Internal rate of return, IRR), или внутренняя норма прибыли инвестиций — это значение ставки дисконтирования, при котором NPV проекта равен нулю. Расчет этого коэффициента необходим для того, чтобы определить максимально допустимый уровень расходов по проекту. Например, если проект финансируется за счет кредита от коммерческого банка, то IRR показывает верхнюю границу уровня банковской процентной ставки, превышение которой делает инвестиционный проект убыточным.

Модифицированная внутренняя норма рентабельности (Modified internal rate of return, MIRR) позволяет устранить недостаток внутренней нормы рентабельности, который может возникнуть в случае неоднократного оттока денежных средств, например, при долгосрочном строительстве объекта недвижимости. Реинвестирование в этом случае проводится по безрисковой ставке, величина которой может быть определена на основе анализа рынка.

Дисконтированный срок окупаемости инвестиции (Discounted payback period, DPP) не имеет недостатков статического метода расчета срока окупаемости, поскольку учитывает стоимость денег во времени. В случае дисконтирования срок окупаемости увеличивается и проект, приемлемый по критерию PP, может быть неприемлемым по DPP. Определение периода окупаемости носит вспомогательный характер относительно внутренней формы рентабельности или чистой текущей стоимости.

На практике нередко случается, что из-за отсутствия достаточного опыта внутренние специалисты теряются в выборе методик и программного обеспечения для расчета эффективности инвестиционного проекта, неправильно выбирают набор показателей, приоритеты и сами объекты оценки. В результате выводы не всегда учитывают интересы всех участников проекта и порой субъективны. В некоторых случаях для объективной картины может потребоваться дополнительный расчет аналогичных показателей с привлечением независимых экспертов.

Где можно заказать услугу оценки инвестиционного проекта

В ситуациях, когда предприятие теряет позиции на рынке, а прибыль сокращается, происходят изменения в составе акционеров, предстоит приватизация и прочие судьбоносные события, необходимо найти возможности для реализации потенциала фирмы. Кроме того, высшему руководству компании следует сформулировать новые идеи, благодаря которым она сможет не только продолжить устойчивое развитие, но и конкурировать с другими участниками рынка. Обычно за всем этим стоит или этому сопутствует реализация инвестиционных проектов, которые требуют объективной и беспристрастной оценки активов.

Мы обратились для короткого интервью к Денису Предеину, руководителю практики «Управленческий консалтинг» аудиторско-консалтинговой компании КСК групп:

«В основе наших услуг лежит стратегическое консультирование и профессиональная оценка готового бизнеса из любой сферы деятельности, включая банковскую, страховую или инвестиционную, а также оценка эффективности управленческих стратегий. Поскольку очевидно — невозможно успешно руководить компанией без понимания ее рыночной стоимости, как и невозможно снизить риски и достичь целей без реалистичной оценки своих текущих и потенциальных возможностей и четкого понимания того, какие возможности предоставляет рынок в настоящее время и в будущем.

КСК групп готова предоставить заказчикам развернутую информацию, основанную на глубоком анализе, но также мы оказываем услугу экспресс-оценки бизнеса, которая поможет в сжатые сроки принять обоснованное решение по какому-либо направлению хозяйственной деятельности. Сделки по купле-продаже или аренде движимого и недвижимого имущества, вопросы залогового кредитования, страхования, разрешения имущественных споров, налогообложения — всех их предваряет оценка. Сложнее обстоит дело с недвижимым имуществом, рыночная стоимость которого непрерывно изменяется, и нематериальными активами, такими как интеллектуальная собственность. Здесь при оценке необходимо принимать в расчет технологические и эксплуатационные параметры, ценовые прогнозы, конъюнктуру рынка, маркетинговую и экономическую информацию, используя комплексный подход. Авторские права, ноу-хау, научно-исследовательские работы (НИР), научно-исследовательские и опытно-конструкторские разработки (НИОКР), патенты и лицензии, товарные знаки (бренды), деловую репутацию (гудвилл). Они могут составлять существенную долю активов предприятия, иногда — даже системообразующую. Их оценка весьма специфична и требует от оценщика особых навыков. То же можно сказать про оценку доходности и текущей стоимости ценных бумаг…

Методики оценки некоторых активов достаточно сложны, и далеко не все специалисты могут грамотно применить их на практике. В консалтинговых компаниях технологии оценки отработаны долгими годами практики и подкреплены большим личным опытом оценщиков. Именно опыт и играет основную роль в сфере оценки инвестиционных проектов. Так, специалисты КСК групп, одной из крупнейших консалтинговых компаний Москвы, работают в этой области уже более 20 лет. В активе нашей компании более 300 проектов по оценке инвестиций в разных областях бизнеса. КСК групп предлагает свою помощь не только инвесторам, но и тем, кто хочет повысить инвестиционную привлекательность своей компании. Наша новая услуга «Привлечение финансирования» — это оценка инвестиционной привлекательности бизнеса, включающая его комплексный анализ на текущем этапе развития и определение реальных возможностей получения инвестиций.

Чаще всего объективную стратегию инвестиционного развития компании может предложить только независимый консультант, который не имеет личной заинтересованности в деятельности фирмы, и таким консультантом можем стать мы».

Эксперты назвали самые привлекательные для инвесторов регионы

Инвестиционная привлекательность российских субъектов в 2020 г. выросла, несмотря на пандемию коронавируса. К такому выводу пришли аналитики рейтингового агентства «Эксперт РА», подсчитавшие изменения делового климата в регионах по пяти параметрам: обеспеченность инфраструктурой, социальное развитие, уровень экономики, финансовая стабильность, состояние окружающей среды (подробнее о методологии – во врезе). Медианный составной индекс в 2020 г. увеличился на 0,02 пункта, или на 3% с небольшим, и составил 0,61.

Инвестиционная привлекательность российских субъектов в 2020 г. выросла, несмотря на пандемию коронавируса. К такому выводу пришли аналитики рейтингового агентства «Эксперт РА», подсчитавшие изменения делового климата в регионах по пяти параметрам: обеспеченность инфраструктурой, социальное развитие, уровень экономики, финансовая стабильность, состояние окружающей среды (подробнее о методологии – во врезе). Медианный составной индекс в 2020 г. увеличился на 0,02 пункта, или на 3% с небольшим, и составил 0,61.

Агентство сгруппировало регионы в семь блоков – в зависимости от уровня инвестиционной привлекательности. Самые лучшие оценки (наивысший уровень инвестиционной привлекательности, А-1) присвоены пяти субъектам: Архангельской области, Москве, Краснодарскому и Приморскому краю, а также Ямало-Ненецкому АО (перечислены в алфавитном порядке).

20 регионов находятся в группах с очень высоким и высоким уровнями инвестиционной привлекательности (А-2 и А-3). В числе лидеров этого блока – Белгородская, Воронежская области и Санкт-Петербург. В группу со средним, умеренным и умеренно низким (B-1, B-2, B-3) включены 45 субъектов, лучшие из них Амурская, Астраханская и Владимирская области. В состав аутсайдеров (низкий уровень, С) вошли 15 регионов. В последней тройке оказались Удмуртия, Ульяновская область и Чечня.

Как считали инвестпривлекательность

Проведенная агентством оценка инвестиционной привлекательности основывалась на расчете 62 показателей, сгруппированных в пять блоков: инфраструктурные, экономические, социальные, финансовые ресурсы и состояние окружающей среды. Наибольший вес среди данных блоков имеют инфраструктурные и социальные ресурсы (0,4 и 0,3), так как для инвесторов наибольшую значимость имеет сочетание развитой инфраструктуры и наличие производительной и квалифицированной рабочей силы в регионах присутствия. Вклады остальных параметров равны и составляют 0,1. Для расчетов применялись последние годовые статистические данные Росстата, ЦБ, Казначейства, Минфина и МВД. Инвестпривлекательность регионов не оценивалась «Эксперт РА» с 2017 г.

Среди инфраструктурных факторов учитывались такие показатели, как, например, число подключенных абонентских устройств мобильной связи на 1000 человек населения, доля автомобильных дорог общего пользования регионального или межмуниципального значения, отвечающих нормативным требованиям, число автобусов общего пользования на 100 000 человек населения.

Оценка инвестиционного потенциала показала, что привлекательность регионов зависит прежде всего от внутреннего спроса, развитости сырьевой базы или близости к столице, пишут аналитики «Эксперт РА». При этом в агентстве отмечают, что в группах с наивысшим уровнем инвестиционной привлекательности медианные значения уменьшились, тогда как по остальным блокам наблюдался рост. Такую тенденцию аналитики «Эксперт РА» объясняют тем, что сильнее остальных в кризисный период пострадали прежде всего более развитые регионы, практически не пользующиеся поддержкой из федерального бюджета, – субъекты, наиболее зависимые от денег Минфина, практически не почувствовали падения доходов, так как суммы помощи в прошлом году не уменьшились, а, напротив, резко возросли.

Инвестиции в основной капитал в 2020 г. хотя и сократились (на 1,4% в сопоставимых ценах к 2019 г.), но массового отказа от реализации проектов не последовало – фиксировались лишь единичные случаи, говорится в докладе.

Ограничивающее влияние на снижение ряда социальных параметров также имела поддержка населению, хотя ее суммы были и более скромными, чем помощь региональным бюджетам и бизнесу.

Инвестиционная оценка

Вы изучите разные методы инвестиционной оценки, научитесь определять справедливую стоимость бизнеса и активов. Сможете начать карьеру в консалтинге или получить повышение.

- Длительность 5 месяцев

- Онлайн в удобное время

- Курс основан на программе CFA

- Обучение на платформе на практических примерах от экспертов

Инвестиционный анализ набор исследований и расчётов, который помогает оценить целесообразность вложений в проект, акции или другие активы.

зарплата начинающего аналитика по данным hh.ru

Кому подойдёт этот курс

Начинающим финансовым и инвестиционным аналитикам

Изучите подходы для оценки справедливой стоимости активов. Научитесь делать оценку с помощью MS Excel. Сможете получить повышение и увеличить доход.

Начинающим специалистам по оценке

Узнаете, как проводить оценку компаний, акций, опционов, недвижимости и других активов. Закрепите знания на практике, сможете повысить свою стоимость на рынке и заработать хорошую репутацию в глазах заказчиков.

Руководителям инвестиционных проектов

Получите профессиональные рекомендации по оценке от практикующих экспертов. Углубите знания и сможете делать объективные выводы об инвестиционной привлекательности активов.

Топ-менеджерам и владельцам малого бизнеса

Сможете оценить собственную компанию и определить, от чего зависит её стоимость на рынке. Поймёте, как повысить инвестиционную привлекательность вашего проекта.

Что должен знать участник до начала курса

Курс рассчитан на junior-специалистов в сфере финансов. Для комфортного обучения на платформе необходимо быть уверенным пользователем MS Excel. Вам также потребуются базовые знания бухучёта, финансовой математики, экономики и финмоделирования.

В ином случае ваш прогресс может идти медленнее: придётся самостоятельно изучать основы.

Чему вы научитесь

- Проводить инвестиционный анализ

- Рассчитывать финансовые показатели объектов оценки

- Работать с финансовыми моделями проектов

- Применять разные методы оценки

- Моделировать ставки дисконтирования

- Рассчитывать показатели денежного потока

Год английского языка бесплатно

Skillbox запустил онлайн‑платформу для изучения английского. Запишитесь на курс и получите годовой бесплатный доступ к материалам проекта.

Предложение действительно для пользователей, которые приобрели любой курс с 22 декабря 2021 года.

Вас ждут:

- методика ускоренного запоминания слов и грамматики;

- персональная программа освоения языка, которая поможет заговорить с нуля;

- возможность индивидуальных сессий с кураторами.

О Skillbox

Как проходит обучение на платформе

Смотрите материалы в удобное время

Изучаете теорию и практикуетесь на задачах, приближенных к реальным.

Выполняете практические работы

Решаете задачи после каждого модуля и закрепляете знания.

Работаете с проверяющим экспертом

Получаете обратную связь по каждой работе в течение 13 рабочих дней.

Разрабатываете итоговый проект

Презентуете проект экспертам, дополняете портфолио и получаете сертификат о прохождении курса.

Содержание курса

Вас ждут вебинары и практика на основе реальных кейсов.

- 19 тематических модулей

- 76 видеоматериалов

Введение в инвестиционную оценку

Познакомитесь с концепцией стоимости и понятием справедливой стоимости актива. Узнаете основные принципы инвестиционной оценки. Изучите гипотезу эффективного рынка, сможете объяснять рыночные аномалии.

Подходы к оценке активов и проектов

Познакомитесь с разными методами инвестиционной оценки, их преимуществами и недостатками. Научитесь выбирать подходящий метод в зависимости от технического задания.

Доходный подход: временная стоимость денег

Поймёте, как временная стоимость денег влияет на финансово-экономические расчёты. Разберётесь во взаимосвязи инфляции с процентными ставками. Научитесь применять формулы простых и сложных процентов. Сможете рассчитывать ставки дисконтирования для инвестиционных проектов с помощью MS Excel.

Доходный подход: основные инструменты

Познакомитесь с понятием терминальной стоимости и определите её с помощью модели Гордона. Сможете рассчитывать дисконтированные денежные потоки в MS Excel и определять чистую приведённую стоимость.

Доходный подход: оценка компаний и проектов

Научитесь оценивать справедливую стоимость компании с помощью свободных денежных потоков на фирму (FCFF) и свободных денежных потоков на собственный капитал (FCFE). Поймёте, как выбирать и рассчитывать нужную ставку дисконтирования. Сможете сделать расчёт средневзвешенной стоимости капитала (WACC) и требуемой доходности для акционеров по модели CARM.

Сравнительный подход: основы

Узнаете, как использовать мультипликатор для оценки. Изучите классификацию ценовых и стоимостных мультипликаторов. Сможете рассчитывать основные мультипликаторы, а также среднее значение мультипликатора по выборке.

Сравнительный подход: оценка компаний и проектов

Рассчитаете оценку справедливой стоимости компании на основе финансовой модели с помощью мультипликаторов. Поймёте, как определить выборку компаний для расчёта. Научитесь правильно выбирать мультипликатор для оценки компании в зависимости от отрасли.

Другие подходы и методы оценки

Познакомитесь с остальными методами оценки, их преимуществами и недостатками. Научитесь применять метод ликвидационной стоимости и метод экономической добавленной стоимости для оценки справедливой стоимости объекта.

Оценка бизнеса как отражение создания стоимости

Научитесь интерпретировать и согласовывать результаты оценки, полученной разными методами. Поймёте, как инвестиционная оценка связана с созданием стоимости бизнеса. Познакомитесь с проблемами и рисками, возникающими при оценке бизнеса.

Инвестиционный анализ

Узнаете, как рассчитывать чистую приведённую стоимость, внутреннюю норму доходности, срок окупаемости и индекс доходности. На их основе сможете оценить инвестиционную привлекательность проекта.

Прикладные аспекты оценки стоимости

Изучите особенности оценки многопрофильных, цикличных и венчурных компаний. Поймёте специфику оценки бизнеса на развивающихся рынках.

Оценка непубличных компаний

Рассмотрите особенности оценки непубличных компаний. Поймёте, как использовать доходный и сравнительный подход. Научитесь применять к оценке дисконты и премии.

Оценка сделок M&A

Познакомитесь с классификацией сделок слияний и поглощений. Сможете оценивать справедливую стоимость компании в рамках сделки M&A.

Оценка стоимости акций

Узнаете, какие виды акций существуют и как рассчитать их справедливую стоимость. Сможете использовать модель дисконтированных дивидентов, ценовые мультипликаторы и модель свободного денежного потока для оценки стоимости акции.

Оценка стоимости облигаций

Изучите основные параметры облигаций. Научитесь определять доходность облигации к погашению и рассчитывать её справедливую стоимость.

Оценка фьючерсов и форвардов

Поймёте, чем форвард отличается от фьючерса. Узнаете, что такое арбитраж, и в чём состоит концепция безарбитражной оценки. Научитесь рассчитывать справедливую стоимость форварда с денежными потоками по базисному активу.

Оценка опционов

Познакомитесь с классификацией опционов и поймёте концепцию риск-нейтральной оценки. Научитесь рассчитывать справедливую стоимость опциона по модели Блека-Шоулза и биномиальной модели.

Оценка недвижимости

Узнаете, какие виды недвижимости существуют и поймёте, как применять классические подходы к их оценке.

Оценка нематериальных активов

Изучите разные виды нематериальных активов и поймёте, как применить к ним классические подходы оценки. Сможете проводить инвестиционную оценку нематериальных активов.

Итоговый проект

Инвестиционная оценка проекта. Вы получите готовую финансовую модель проекта и оцените его справедливую стоимость несколькими способами. Интерпретируете результаты оценки и сформулируете вывод об инвестиционной привлекательности проекта.

Получить презентацию курса и консультацию специалиста

Ваша заявка успешно отправлена

Спикеры

Дмитрий

БородинИгорь

ВнуковАлексей

СмывинЕкатерина

ПрозороваКарней

ШайхимардановАлёна

КожевниковаДарья

ВасильеваАнна

ПетроваОтзывы участников

Ирина Афанасьева

Я программист. Долгое время занималась разработкой и внедрением систем, а затем руководила IT-подразделениями крупных энергетических компаний. Сейчас для меня настало время перемен и я подумала, что нужно обновить знания. Тем более, что теоретических основ по управлению проектами у меня не было.

Учиться на платформе было очень интересно и познавательно, курсы помогли мне систематизировать весь опыт и получить новые знания.

Дмитрий Голюк

Для меня это был огромный опыт. Очень благодарен куратору Марии она постоянно меня поддерживала и мотивировала. Теперь планирую применять полученные знания в работе и своих проектах.

Курс было очень удобно проходить: видео выложены в записи на платформе, а практические задания я выполнял в свободное время.

Огромное спасибо! Думаю, буду ещё возвращаться к курсу по управлению продуктом и другим курсам Skillbox.

Людмила Юрченко

Я новичок в профессии, и мне было важно, чтобы курс сочетал в себе теорию и практику. Свои ощущения я назову более чем положительными. Курс мне понравился я получила много полезной информации, которой буду пользоваться.Сейчас я в поиске работы и карьерные консультанты Skillbox мне в этом очень помогают.

Татьяна Никитина

Я пришла учиться в Skillbox, потому что начала работать над созданием онлайн-курса, но об этом процессе знала крайне мало.

Мне понравилась практическая направленность курса «Продюсер онлайн курсов». Я шла прямо по нему и параллельно создавала свой «Как проводить встречи онлайн».

За 6 месяцев мой курс прошли около 2000 человек. 53% участников завершили его полностью, 92% считают полезным и 95% готовы рекомендовать коллегам.

Александр Симчук

Контент курса очень актуален и интересен подойдёт опытным финансистам и людям, чья профессиональная деятельность не связана с финансами. Местами приходилось тяжело, но грамотные спикеры помогали и поддерживали. Спасибо им огромное!

27 сентября 2021 года была организована презентация итоговых работ. Огромное спасибо за возможность представить полученные навыки спикерам, экспертам, модераторам и всем причастным!

Марина Тищенко

Мне очень понравилось заниматься на курсе «1С:Бухгалтерия». Очень грамотные спикеры, всё доступно и понятно объясняется. Практические работы проверяются быстро и качественно, до каждого нюанса. Если выявлены какие-то недочёты, эксперт это отметит и подскажет, в каком направлении доработать. Формат обучения на платформе очень удобный, можно учиться в то время, когда тебе удобно. Спасибо!

- Старт курса: 9 февраля

- Осталось: 8 мест

Стоимость курса

- Рассрочка без первого взноса

- 3 798 ₽/мес

- 45 570 ₽

- 53 612 ₽

Скидка 15%

для первых 15 человекВаша заявка успешно отправлена

Часто задаваемые вопросы

У меня нет базовых знаний и опыта инвестиционной оценки. У меня получится?

Курс рассчитан на junior-специалистов в сфере финансов. Для комфортного обучения на платформе необходимо быть уверенным пользователем MS Excel, а также знать основы бухучёта, финансовой математики, экономики и финмоделирования. В остальном помогут практикующие эксперты, которые будут сопровождать вас на протяжении всего курса.

Какой график прохождения курса ? Получится ли совмещать его с работой?

Вы можете изучать материалы курса в удобном вам режиме, совмещать обучение на платформе с работой и личной жизнью. Более того, все видеоматериалы будут доступны и по окончании курса, так что вы сможете освежить свои знания в любой момент.

Сколько часов в неделю мне нужно будет уделять обучению на платформе?

Всё зависит только от вас. В среднем пользователи нашей платформы занимаются от 3 до 5 часов в неделю.

Кто будет мне помогать в обучении на платформе?

У вас будут проверяющие эксперты и куратор в Telegram-чате курса. Они прокомментируют практические работы, дадут полезные советы и ответят на любые вопросы. Вы сможете перенять их опыт, профессиональные знания и лайфхаки.

Действуют ли какие-нибудь программы рассрочки?

Да, вы можете купить курс в рассрочку — и спланировать свой бюджет, разбив всю сумму на небольшие ежемесячные платежи.

Получите консультацию и курс в подарок при покупке

Мы свяжемся с вами и ответим на любые возникшие вопросы

Ваша заявка успешно отправлена

Записаться на курс

Наш специалист свяжется с вами и ответит на любые ваши вопросы

Ваша заявка успешно отправлена

Спасибо за заявку!

Наш менеджер свяжется с вами

в ближайшее времяОплатить без консультации и получить скидку 2278 ₽ или оформите рассрочку

Условия рассрочки

Сумма первых 5 платежей поступит на Ваш счет, с которого будет списываться плата за обучение.

Ваши собственные средства начинают списываться только с 6 месяца обучения- Санкт-Петербург

- Алматы

- Киев

- Минск

- Москва

- Санкт-Петербург

- Алматы

- Волгоград

- Воронеж

- Екатеринбург

- Казань

- Красноярск

- Нижний Новгород

- Новосибирск

- Омск

- Пермь

- Ростов-на-Дону

- Уфа

- Челябинск

- Вологда

- Гомель

- Ижевск

- Иркутск

- Калининград

- Кемерово

- Киров

- Краснодар

- Курск

- Липецк

- Махачкала

- Оренбург

- Пенза

- Ростов

- Рязань

- Саратов

- Севастополь

- Симферополь

- Сочи

- Ставрополь

- Сургут

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Чебоксары

+7 (499) 444-90-36 Отдел заботы о пользователях

г. Москва, Ленинский проспект,

дом 6, строение 20- Партнерская программа

- Договор оферты

- Политика конфиденциальности

- Правила пользования Платформой

- * Условия акции

Мы используем файлы cookie для персонализации сервисов и повышения удобства пользования сайтом. Если вы не согласны на их использование, поменяйте настройки браузера.

ПОКАЗАТЕЛИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ОБЪЕКТОВ НЕДВИЖИМОСТИ

Необходимость применения в оценочной практике показателей экономической эффективности инвестиционных проектов обусловлена целым рядом причин.

Во-первых, инвестиционный проект может являться самостоятельным объектом оценки. Как правило, необходимость в таком анализе возникает в том случае, если проект предполагается частично или полностью финансировать за счет банковского кредита. Расчет и сравнение рассчитанных показателей с необходимыми критериями позволяет оценить возможность своевременного погашения заемных средств, определить устойчивость проекта к изменению рыночной ситуации.

Во-вторых, инвестиционный проект может оцениваться как один из элементов собственности, выделяемых в затратном подходе наряду с недвижимостью, машинами и оборудованием, интеллектуальной собственностью и другими активами предприятия. Оценка рыночной стоимости капитальных вложений как формы реальных инвестиций требует знания приемов оценки экономической эффективности проектов.

В-третьих, приемы расчета показателей инвестиционной привлекательности проектов используются для принятия важнейших оценочных решений, таких, как расчет ставки дисконтирования методом рыночной экстракции, корректировка безрисковой ставки доходности с учетом рыночной ставки реинвестирования, анализ остаточного срока жизни актива и т.д.

В-четвертых, если целью оценки является купля-продажа собственности, то потенциальный собственник заплатит за объект оценки сумму, близкую к итоговой величине стоимости, определенной по совокупности трех подходов — доходного, затратного и сравнительного. Следовательно, процесс дисконтирования, осуществленный в доходном подходе, нуждается в перепроверке и корректировке.

Недвижимость как инвестиционный товар обладает рядом особенностей.

- 1. Недвижимость локально закреплена на земельном участке, поэтому процесс использования приносящей доход недвижимости может осуществляться только на месте ее первоначального создания или приобретения.

- 2. Недвижимость имеет достаточно большие размеры и не подлежит порче, старение недвижимости происходит в течение длительного времени.

- 3. Недвижимость — капиталоемкий товар, что требует от инвестора значительных вложений средств.

- 4. Экономическая жизнь недвижимости (период времени, в течение которого объект способен приносить доход) достаточно длительна. Причем при проведении необходимых мероприятий капитального характера величина дохода может быть не только стабильна, но и расти со временем.

- 5. Право на недвижимость как товар подлежит обязательной регистрации в Едином государственном реестре прав на недвижимое имущество в порядке, установленном федеральным законом.

- 6. Капитал, вкладываемый в недвижимость, в меньшей степени подвержен риску обесценивания, так как динамика стоимости недвижимости позволяет компенсировать негативные инфляционные процессы. При ограниченности предложений инвестиционного рынка по вложению капитала недвижимость приобретает для инвесторов особую привлекательность — сохранение капитала. В таких условиях темпы роста стоимости недвижимости могут существенно опережать темпы инфляции.

- 7. Для решения вопроса о вложении капитала в недвижимость следует провести независимую оценку рыночной стоимости. Это обусловлено высокой стоимостью недвижимости и необходимостью анализа факторов ее доходности, таких, как ставка арендной платы, площадь, уровень эксплуатационных расходов, риск получения дохода, степень износа, наличие конкурирующих объектов на территориальном рынке недвижимости и т.д.

- 8. Объекты недвижимости низколиквидны, т.е. период времени между выставлением объекта на продажу и поступлением денежных средств продавцу от покупателя достаточно большой. Это связано с плохой информированностью участников рынка, влиянием фактора местоположения на инвестиционную привлекательность объекта, длительным сроком оформления и регистрации сделки.

- 9. Недвижимость относится к инвестиционным инструментам, способным приносить текущий доход в период владения, в отличие, например, от вложений в драгоценные металлы. Однако для получения текущего дохода от приобретенной недвижимости объектом необходимо управлять, в то время как другие вложения, например облигации, приносят доход автоматически.

Привлекательность инвестиционного проекта и, в частности, недвижимости оценивается по большому числу факторов и критериев:

- ? ситуация на рынке инвестиций;

- ? состояние финансового рынка;

- ? профессиональные интересы и навыки инвестора;

- ? финансовая состоятельность проекта;

- ? геополитический фактор и т.д.

Однако на практике разработаны универсальные методы оценки инвестиционной привлекательности проектов, которые дают формальный ответ: выгодно или невыгодно вкладывать деньги в данный проект; какой проект предпочесть при выборе из нескольких вариантов?

Инвестирование, с точки зрения владельца капитала, означает отказ от сиюминутных выгод ради получения дохода в будущем. Проблема оценки инвестиционной привлекательности состоит в анализе предполагаемых вложений в проект и потока доходов от его использования. Аналитик должен оценить, насколько предполагаемые результаты отвечают требованиям инвестора по уровню доходности и сроку окупаемости.

Для принятия инвестиционного решения необходимо располагать информацией о размере первоначальных инвестиций, характере возмещения затрат за счет доходов, генерируемых проектом, а также о соответствии уровня получаемого дохода, степени риска неопределенности достижения конечного результата.

Различают простые (статические) и усложненные методы оценки, основанные на теории временной стоимости денег. Простые методы традиционно использовались в отечественной практике. Методические рекомендации по расчету экономической эффективности капитальных вложений предусматривали систему показателей, отвечающую действующим условиям хозяйствования. К важнейшим показателям относятся следующие.

1. Коэффициент общей экономической эффективности капитальных вложений (Э):

где П — годовая прибыль;

К — капитальные вложения.

2. Срок окупаемости (Г):

3. Показатель сравнительной экономической эффективности (П), основанный на минимизации приведенных затрат:

где К — капитальные вложения по каждому варианту;

С — текущие затраты (себестоимость) по тому же варианту;

Ен — нормативный коэффициент эффективности капитальных вложений.

Отличительной чертой инвестиционного процесса, как правило, является разрыв во времени между вложением денег, имущества или имущественных прав и получением дохода. Следовательно, основным недостатком ранее действовавших отечественных методик было игнорирование учета фактора времени при оценке затрат и доходов. Переход к рыночным отношениям, принятие законодательных актов, касающихся инвестиционной деятельности, предоставили инвесторам свободу выбора:

- ? объектов инвестирования;

- ? критериев оценки экономической эффективности;

- ? источников финансирования;

- ? способов использования конечных результатов.

Поэтому оценка инвестиционной привлекательности проектов должна учитывать инфляционные процессы, возможность альтернативного инвестирования, необходимость обслуживания капитала, привлекаемого для финансирования.

Техника усложненных методов базируется на положении о том, что потоки доходов и расходов по проекту, представленные в бизнес-плане, не сопоставимы. Для объективной оценки необходимо сравнивать затраты по проекту с доходами, приведенными к их текущей стоимости на момент осуществления затрат, исходя из уровня риска по оцениваемому проекту, т.е. доходы должны быть продисконтированы.

Экономическая оценка проекта характеризует его привлекательность в сравнении с другими альтернативными инвестициями. Оценка инвестиционных проектов с учетом временного фактора основана на использовании следующих показателей:

- 1) срок окупаемости (РР);

- 2) чистая текущая стоимость доходов (NPV);

- 3) ставка доходности проекта (коэффициент рентабельности) (Р/);

- 4) внутренняя ставка доходности проекта (IRR)’,

- 5) модифицированная ставка доходности проекта (MIRR).

Оценка инвестиционной привлекательности проекта предполагает

использование, как правило, всей системы показателей. Это связано с тем, что каждому методу присущи некоторые недостатки, которые устраняются в процессе расчета другого показателя. Экономическое содержание каждого показателя неодинаково. Аналитик получает информацию о различных сторонах инвестиционного проекта, поэтому только вся совокупность расчетов позволяет принять правильное инвестиционное решение.

Данный материал предоставляет возможность потенциальному инвестору определить срок, необходимый для возврата первоначально инвестированной суммы, рассчитать реальный прирост капитала от вложения в объект недвижимости, оценить потенциальную устойчивость инвестиций к рыночным рискам и рискам, присущим конкретному объекту недвижимости.